影响因素分析

一、有利因素

(一)啤酒市场稳定发展

虽然中国啤酒市场疲软、竞争不断加剧,但随着中国经济企稳转好,城镇化进一步推进,必然加快中国啤酒行业转型升级和啤酒消费者的消费结构升级,把目前与较低的中国啤酒人均消费量和平均价格,拉动到一个较高的水平,因此,中国啤酒市场仍是全球最大且最具潜力的市场。未来三至五年,中国啤酒业的消费容量仍有增长的空间,但是,大幅增长或连续多年增长可能将不复存在,波段上行将成为主基调,这是中国啤酒业出现的新常态,也是中国啤酒业由成长期向成熟期过渡,由量变转向质变必然经历的阶段。

(二)多家酒企布局高端、个性化产品

目前随着中国经济的发展、城市功能的转移和产业结构的调整,啤酒行业产品结构持续优化,中高档产品市场容量增加,听装啤酒的消费不断增长。伴随着不同消费群体的不同需求,个性化产品需求量明显增加。

针对现在大热的精酿啤酒,多家公司也已经做出了相应动作抢占市场。珠江啤酒、惠泉啤酒以及国外的百威英博和嘉士伯纷纷对精酿市场做出布局,其中百威英博在中国市场打造的精酿啤酒品牌占其销售额近四分之一。随着中产阶层数量的增长以及对于高品质、个性化啤酒的需求升级,啤酒文化的逐步积累,中国精酿啤酒有望迎来春天。

二、不利因素

(一)替代品发展迅速

国内啤酒总体消费需求趋于饱和,餐饮行业等啤酒消费主渠道表现不佳,啤酒大众消费市场负面因素增加;白酒、葡萄酒和预调酒等其它酒种亲民低端产品大幅增长,对啤酒消费产生跨界影响;啤酒产品相对低廉的售价和现有主要包装形式,不适应日益增长的非现饮网络化渠道,加剧了消费冲突和渠道断层。

随着外资啤酒、进口啤酒、白酒、葡萄酒、预调酒等替代品发展迅速,侵蚀了部分国内啤酒市场份额。

(二)产量下降、利税上升

一方面,啤酒行业已经连续3年产量下降,且在饮料酒种总量中的占比呈现连年下降趋势。另一方面,尽管啤酒行业销售收入总体下降,但利润和税金都呈上涨趋势,此种表现说明啤酒行业的产品结构调整和成本控制等战略举措成效显著,特别是中小型企业,转型和推广速度很快,盈利水平要明显高于大型啤酒企业。

(三)年轻群体消费习惯改变

在国内啤酒业90%的销量依旧集中在传统的线下餐饮渠道。啤酒企业想要巩固自身的地位,过去无非就是买断餐厅、买断区域销售,以及买下当地的啤酒公司。但这种买买买的粗放式经营显然已落后于年轻群体的消费升级需求。喝酒更看重场景,更依赖心情的年轻群体消费习惯已改变。而且如今年轻群体更习惯于线上购买啤酒,因此应该借助一物一码的技术应用,渗透到这些以往难以接触到的场景和渠道,通过场景化的营销方式去“围堵”年轻消费群体。

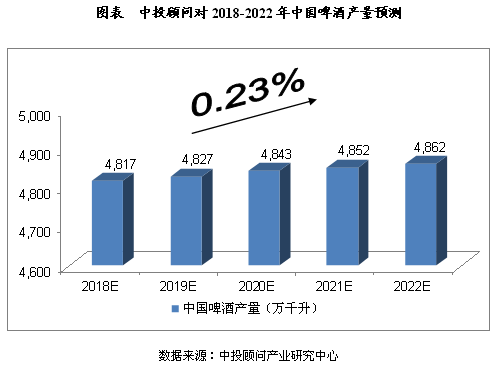

啤酒产量预测

2016年1-12月,全国啤酒累计产量为45,064,000千升,同比下降了0.1%;2017年1-10月,全国啤酒累计产量为39,881,000千升,同比增加了0.2%。

综合以上因素,我们预计,2018年我国啤酒产量将达到4,817万千升,未来五年(2018-2022)年均复合增长率约为0.23%,2022年将达到4,862万千升。

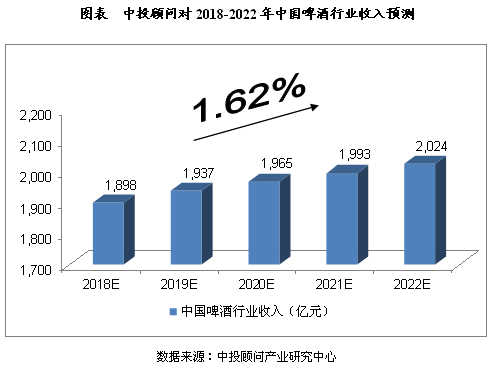

啤酒行业收入预测

2015年,我国啤酒行业累计完成销售收入1,897.09亿元,与上年同期相比增长1.52%;2016年,我国啤酒行业累计完成销售收入1,832.69亿元,与上年同期相比下降1.29%。

综合以上因素,我们预计,2018年我国啤酒行业收入将达到1,898亿元,未来五年(2018-2022)年均复合增长率约为1.62%,2022年将达到2,024亿元。

啤酒行业利润总额预测

2015年,我国啤酒行业累计实现利润总额143.90亿元,与上年同期相比增长6.30%;2016年,我国啤酒行业累计实现利润总额150.76亿元,与上年同期相比增长5.70%。

综合以上因素,我们预计,2018年我国啤酒行业利润总额将达到168亿元,未来五年(2018-2022)年均复合增长率约为6.61%,2022年将达到217亿元。