五粮液集团在2020年要完成千亿目标,股份公司完成550亿元;洋河提出“新国酒”概念,入选国家品牌计划,江苏区县要全部过亿;泸州老窖要重回百亿、重回前三强,在2017年首提“浓香国酒”;古井贡在2014年提出“拿下一百亿,冲向前三甲”的目标,2016年收购黄鹤楼51%股份后,更提出了“加速推进双名酒工程,向双百亿目标奋勇前进”的口号;由此,浓香大战一触即发。

基本面充盈是进攻的序曲

业绩、利润、产量、预收,是一家企业能够顺利发展的基础要素。业绩、利润,表明了一家企业的营业状态、盈利能力。产量、预收,在一定程度上代表着企业的发展潜力。这些要素构成了整个企业向前的基本面。

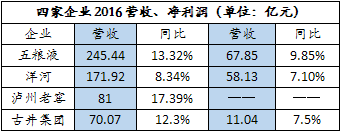

2016年数:泸州老窖、古井贡迎头追赶

(注:泸州老窖2016年数据来源于西南证券,洋河于业绩快报,古井为集团营收)

2016年的数据,最值得关注的就是泸州老窖和古井贡的大幅增长,如果2017年二者都按时实现百亿目标,那么与五粮液、洋河的差距将进一步缩小,追赶不是不可能。

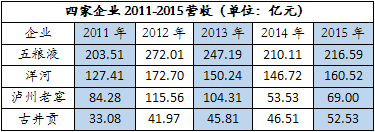

看业绩:复苏进行时,古井弯道提速

五粮液、洋河、泸州老窖虽然在逐步复苏,但是离2012年的巅峰水平仍然还有一定差距。在2011-2015年这5年当中,只有古井贡每年都在增长,“一增一减”,古井和其他企业的差距正在逐步收窄。

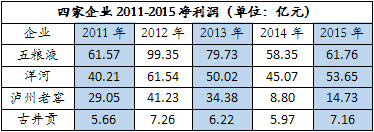

看利润:一波三折,洋河古井最稳定

五粮液和洋河的利润差距进一步缩小,从2012年的38亿元,变为2015年的8亿元。泸州老窖调整期遭遇重创,2015年的净利润仅为2012年的三分之一强。

只有古井贡,盈利能力基本恢复至2012年水平。不过也可以看出,古井贡的绝对数额是最小的的,与其他三家都还有这较大差距。

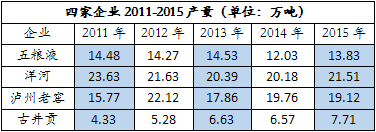

产量:老窖古井大步前进,五、洋保持稳定

在产量方面,五粮液2016年产量15.13万吨,创造了年度产量的新记录,洋河也一直保持在20万吨以上;五粮液和洋河的产量基本保持稳定。而泸州老窖和古井贡的波动则较为明显。

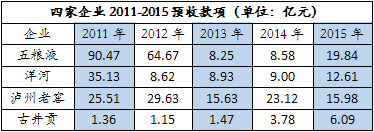

看预收:古井基数小增速快

在2016年,五粮液的预收款项达到了62.99亿元,是2015年的3倍有余,但是距离2011年的90亿还有不小的差距。洋河、泸州老窖亦是如此,与历史高位差距较大。

在这方面,古井贡表现抢眼,2015年的预收款项是2011年的4倍有余。之所以古井的增速能够这么快,很大一个原因就是之前的基数过于小。就算保持如此增速(这么高的增速想要保持可不容易),古井想要赶超也还要一段时间。

要钱有钱,要人有人,大战将启

在基本盘相对稳固之后,五粮液、洋河、泸州老窖、古井贡都对未来有着宏大的规划。由此,四家企业都要进入新的“抢攻”阶段。在基本面之外,想要进攻,“拼钱”、“拼人”是酒企最为常用的方式。资金与人员的充足在一定程度上能够看出未来进攻的潜力。

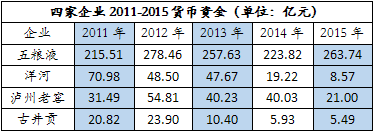

货币资金:五粮液“闲钱”最多,储备充足

货币资金包括库存现金、银行存款和其他货币资金。它是企业中最活跃的资金,流动性强,是企业的重要支付手段和流通手段货币资金方面,标志着企业偿债能力和支付能力的大小。

2016年五粮液达到了346.66亿元,是16年营收的1.4倍。而在2015年,洋河、泸州老窖、古井贡的货币资金都远未达到与应收持平的比例。意味着在短期内,五粮液能够动用最大量的资金。

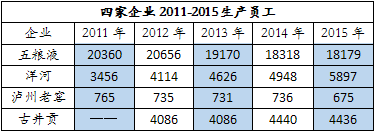

生产员工:四家企业总计近三万人

在生产员工方面,五粮液一马当先,从历年的数据来看,其生产员工数量超过洋河、泸州老窖、古井贡之和。

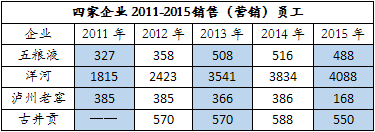

销售员工:洋河的营销是一艘“航母”

有资本还得有人,2015年洋河的营销人员占员工总数比例为30.76%。从人数来看,中国“辽宁舰”满员两千余人,美国核动力航母编制三千余人,洋河营销这艘“航母”有点超载了。

在这方面,从2015年来看,泸州老窖和古井贡的营销人员比例为10%左右,而五粮液的营销人员比例不足2%。

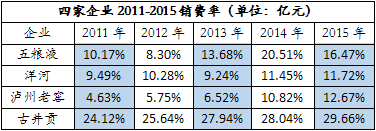

销费率:“东不入皖”不是吹出来的

(销费率:销售费用/营收*100%)

从数据来看,洋河和泸州老窖的销费率控制的较好,从未超过15%。其次为五粮液,也基本控制在20%以内。

古井贡的销费率连年提升,从2011年的近1/4,提升到2015年的近1/3。安徽酒企众多,竞争激烈,酒业素有“东不入皖”的说法。仅从销费率来看也不是每家企业都能承受的。

注释:如无特殊标注,文中所有数据皆来源于四家企业公开年报

看了这么多,浓香大战你看好谁?欢迎留言参与讨论。