01

白酒行业,风景这边独好

自2019年以来截止5月24日,中证白酒行业指数收益率达到58.53%,差不多应该是今年以来细分行业指数收益率最高的。

今年以来,先后有券商、电子信息、低价股、生猪鸡肉、白酒几大板块,轮番进攻,带领大盘股从2400点反弹至3288点。

时至今日,除白酒、猪肉,大多板块都已偃旗息鼓。

截止5月24日,上证指数跌回2852点,较年初涨幅回落至14.40%。白酒企业今年以来的涨幅,是十分惊人的,超出大多数投资人预期的。

在5月份外资大幅流出的背景下,白酒龙头的表现是不退反进、逆势而上,贵州茅台、五粮液、泸州老窖、古井贡酒、山西汾酒等,更是均创出上市以来的历史新高。

看上图,截止2019年5月27日收盘,股价涨幅前三位的依次是:古井贡酒100.63%、五粮液100.47%、泸州老窖77.84%。涨幅最小的,舍得酒业也有16.52%。

推动白酒行情的原因有很多,庖丁解酒认为主要有三个因素:

一是业绩好。白酒上市公司的2018年报、2091一季报财务数据均是非常的“漂亮”,尤其是贵州茅台、五粮液、泸州老窖、山西汾酒、古井贡酒等龙头酒企,在高规模、高基数之上,一季度营收、扣非净利润同比高增,超市场预期。

二是外资狂买。机构秉持价值投资理念,对有业绩支持与确定性强的消费板块(尤其是白酒)是青睐有加,1 季度几乎是在无脑买入的白酒,让境内机构及投资人看不懂、也跟不上,后被迫跟进接盘。

三是预期差。2018年10月下旬,传出白酒、游戏、烟草要加税的消息,叠加三季度的预收款、营收增速等部分指标不及预期,贵州茅台历史性的跌停收盘,投资者进而对白酒行情产生了怀疑。

然,今年春节期间、春糖会上,不断传出高端白酒动销良好及库存轻的利好消息,同时2018年报及2019一季报数据超预期,逐步消除了市场的担忧,白酒开启了一轮报复性的修复行情。

02

白酒涨价潮再现,热闹有余

进入二季度,维持白酒行业整个板块的热度,恐怕是离不开“涨价潮”的,此起彼伏,好不热闹。据媒体报道,今年以来涨价的白酒品牌众多、你追我赶,呈现出“集体性、竞争性、高端化、泡沫化”倾向。

山西汾酒对42度、53度金奖20汾酒涨价

老白干酒旗下十八酒坊箱涨25元、衡水20年箱涨30元、五星老白干箱涨20元

品味舍得终端指导价涨至568元/瓶,同时取消搭配政策

五粮液宣布第八代经典五粮液出厂价889元,较老品涨价近百元

顺鑫农业对旗下牛栏山白酒10款产品调价,最高涨18元/箱

青花30汾酒终端零售价格上调至738元/瓶

青花郎酒厂价涨79元,目标是三年内接近飞天茅台价格

洋河股份对海之蓝、天之蓝、梦之蓝全系列涨价,部分产品涨20%

国窖1573终端配送价格涨至860元/瓶,团购价919元

上一次让人印象深刻的白酒集体涨价潮,是在2010-2011年前后,推动那次白酒集体涨价的核心原因是“四万亿”,也有酒企片面追求产能、百亿工程的头脑发热的因素,行业明显表现出泡沫化现象。

2019年,再现集体涨价潮,稍稍意外。这次面临的外部环境与上次不一样,但一样的糟糕。在去杠杆大背景下,内部环境(消费、投资能力)较上次肯定要逊色许多,也就是说支撑白酒集体涨价的力量,较上次要弱很多。

如果说2016、2017年那两年高端白酒的涨价,是名酒的价值回归,是供不应求,是真实的消费需求在起作用。那么2019年集体再现涨价,更多的是来自行业内部的“你追我赶”,在涨价决策与行为上,更多的考量可能是一种“竞争性”的。

大家现在竞争的“点”,无非是落在两个理由上。

一是千元价格,高端化的梦想。即大家都预期中国高端名酒的理想价格带,应该在是千元左右(或之上),现在争恐后的涨价,都是为了争夺在未来的价格带上有一席之地,都有一个次高化、高端化的梦。

二是千亿工程,规模化的倾向。事实上,纯粹计算白酒业务,今后若干年内,能实现千亿目标的,可能只有贵州茅台。从百亿到千亿,见证的是行业集中度的提升,是优秀企业持续努力的必然结果,而非刻意的口号化、符号化,不然又要将白酒行业带偏了。

而真正决定价格的因素,酒企或媒体似乎都不是很关注,下面这些问题都值得白酒企业深思的。

是否消费需求在持续的上升?是否产品真的供不应求? 品牌内涵是否能支撑持续涨价?原材料、制造成本、环保成本是否在客观在上升?渠道利润低与酒企销售费用高的悖论是否真的无解?是不是通货膨胀来了?

作为酒业独立观察者,庖丁解酒认为2019年最值得关注的白酒涨价动向,重点要看两家。一是高端看五粮液,第八代五粮液市场价格能否稳在千元价格之上,经销渠道的利润顺差能否稳住。二是低端看牛栏山,大单品白牛二涨不涨、涨多少。

其它的,都是真真假假、虚虚实实的。没有”量“支撑的”价格“没有任何意义,希望酒企都有自己的定力与节奏。甚至茅台涨不涨价,我们认为对于当下的白酒行业已不那么重要,影响的只是茅台自己的利润节奏,如果某天突然涨价,也完全可能。

03

数据再度确认,拐点或在逼近

与行业、与媒体、分析师们的观点,可能不一样。我们依然坚持去年三季度以来的观点,白酒行业正进入了一个“减产、存量、降速”的新的发展阶段,这一阶段的最主要的特征:存量格局之下的集中与分化,行情是结构性的。

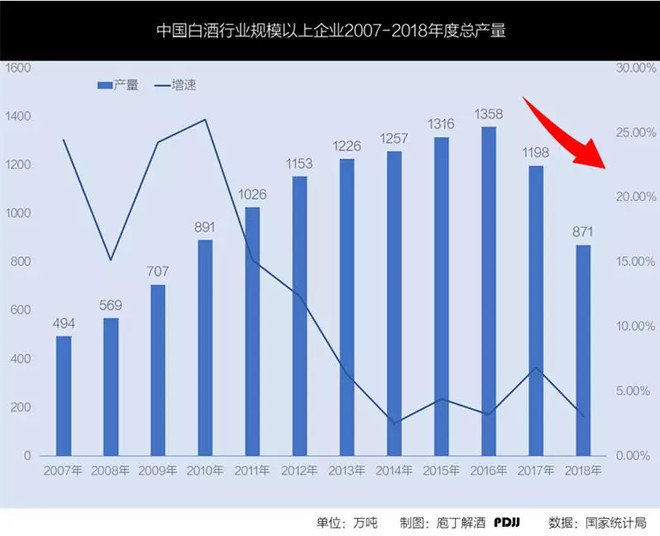

从产量看,白酒行业可能进入了“产量下降”阶段

从上图全国规模以上白酒企业年度总产量数据看,2012-2015年行业剧烈调整期,产量未曾下降,似乎与我们的观感不一致。不排除统计局数据有误,存在虚报或统计口径问题。

2016年,年产量1358万吨,是近12年来的高点,2017、2018连续两年在下降的,且幅度不小(此外数据仅供参考)。

全国拥有酿酒牌照的酒企超万家,纳入统计的规模以上白酒企业2017年1593家、2018年1445家,2018年规模以上酒企同比2017年减少148家。

尽管统计数据存在问题,但从”规模以上酒企的产量下降、规模以上酒企家下数减少“来看,庖丁解酒认为白酒行业可能正进入了一个“产量下降”的阶段,这表明大量的小酒企、分散的产能在逐步退出,在产品品质上可能会呈现出一个优化的过程。

从收入看,白酒行业可能正面临“存量格局“

从上图全国规模以上酒企年度总收入数据看,可能存在统计数据或口径问题,2016年度收入是最高点,显然与观感不一。

相信近两年的统计数据相对客观、统计口径有连贯性,规模以上酒企的总营收在5300、5600亿元,趋势上有往下的可能,但幅度下降较小。

庖丁解酒认为,未来全国规模以上白酒年度总收入继续下降的概率相对较小,因为近年中高端白酒占比在逐年上升、白酒出厂的均价在上升,部分对冲产量下降的损失。

最可能的情形是,白酒行业进入了一个“存量格局”,规模以上白酒营收可能会稳在5500亿上下,但可能行业会加速的进入了一个大鱼吃小鱼、强者恒强的集中度提升的过程。

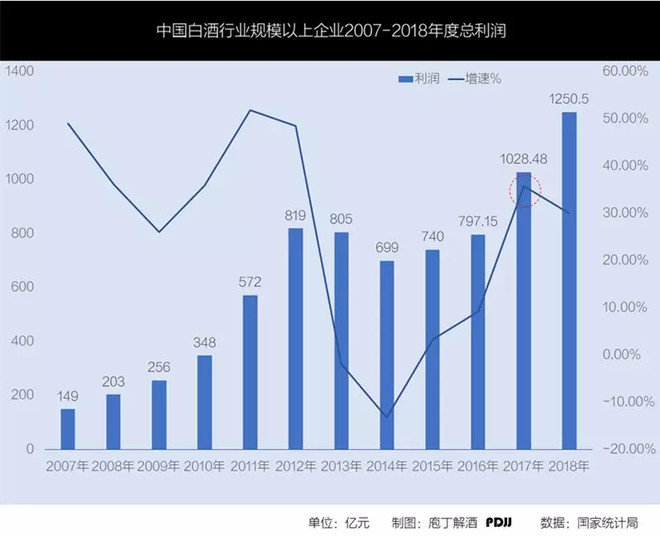

从利润看,白酒行业可能进入了“增速降速”阶段

从上图全国规模以上白酒企业年度总利润来看,相对产量、收入,利润数据及增长曲线更符合近12年来的我们对白酒行业的观感,利润是要上税的(造假、虚报的概率小),我们有理由认为利润曲线的趋势变化,对白酒行业的趋势走向可能更有指导意义。

规模以上白酒企业年度利润上一个高点是2012年、增速高点是2011年、增速低点在2014年,利润高点在2017年被超越,但与此同时利润增速却未能延续突破,在2018年度出现了”拐头向下“的迹象。

由此,庖丁解酒认为,规模以上白酒企业未来在利润上,仍将保持继续增长的可能,但是增长速度大概率上处在收窄的趋势之中。