散装酒:量价齐跌成必然

2014年,进口量同比下滑8.1%,进口额同比下滑35.6%,均价下滑29.9%。主要进口来源国中,智利依然是散装葡萄酒进口的最大来源国,量、额均居首位。数据显示,来自智利的进口酒占比约七成。对美国散装酒的进口量、额增长最快。相反,对法国和葡萄牙两国散装酒的进口量、额下滑幅度最大,其中从葡萄牙的进口量跌幅超过70%。

在量价齐跌的背景下,散装葡萄酒价格稳定在0.85美元/升。主要散装酒进口来源国中,澳大利亚、法国和美国三国的价格始终远高于均价,其中,2014年美国、法国的酒价均约为散装葡萄酒进口均价的2倍。

此外,散装酒在省区进口量中呈现出明显的差异:2014年散装酒进口量尽管整体下滑8.1%,但湖北、河南及北京等地区进口量猛增,介于1.5~3.5倍之间,而天津进口量出现约42%的下滑。

同时,国观智库酒饮料事业部总监张议分析指出,虽然散装酒进口量2014年的增速为-35.6%,但辽宁和湖北的进口额增速高达4.3倍和3.7倍,成为增长最快的地区。价格方面,自2011年以来,广东、福建两地酒价始终远高于均价,2014年上半年更是分别高出均价110%和67%。

起泡酒:或成市场增长主力

数据显示,2014年起泡酒的进口量增速大幅回升,进口量同比增长59.4%,进口额同比增长27.24%,均价同比下滑20.2%。

在主要进口来源国中,仅南非和美国的进口量、额均出现下滑,而西班牙和匈牙利的进口量、额则出现猛增,进口量增速分别增速超1.7倍和3.4倍。

从法国进口的起泡酒价格始终位于高位,且保持增长,其价格约为均价的三倍,其他国家价格均明显低于均价。主要进口省份中,四川和山东两省的量、额猛增,上海地区价格最高。

齐鲁证券分析师胡彦超认为,从进口额来看,2014年仅起泡酒进口额持续增长,瓶装酒和散装酒的进口额则发生不同程度的下滑。可见,在整个葡萄酒行业进入低速增长新常态的进程中,起泡酒凭借其优雅而不失活力的特性,将成为未来行业需求增长的一大主力。

值得关注的是,在全球范围内,随着生物动力法和有机种植的传播,小型独立生产商和本土葡萄园主将引领香槟扭转宏观经济势头和定位缺陷,经济适用型的起泡酒将会吸引年轻消费者的关注。不过,起泡酒目前还没有与干红、干白那样拥有一批忠实的消费者。

国产酒:弯道意味着超车

均价下跌,量额齐升,进口葡萄酒的调整越发强化进口酒性价比。相比之下,国产酒在调整中一边迎来久违的“春风”,一边面临与进口酒更加激烈的竞争。

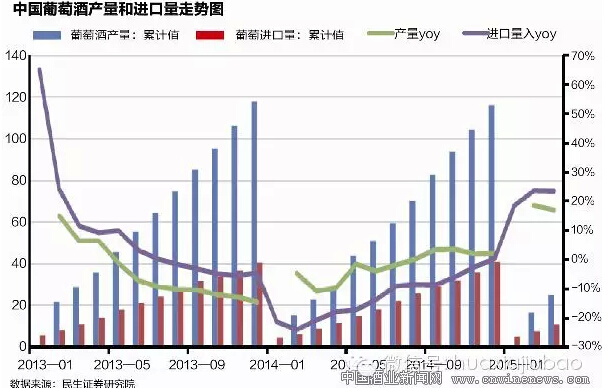

根据国家统计局数据显示,2009年至2014年,我国葡萄酒产量同比增长分别为:27.63%、12.38%、13.02%、16.90%、-14.59%和2.11%。王祖明指出,2010年之后,整个产业连续几年销售量下降,利润不断减少,国产葡萄酒行业面临着一系列问题,如农民拔葡萄藤、技术人才缺乏、消费结构调整、产品推广方式落后等。

迎来行业复苏信号

在2012年末行业转入深度调整期之后,葡萄酒行业企业面对市场寒冬,积极调整发展思路,发力进口酒、下沉产品结构、调整渠道网络、缩减营销费用等等。到2014年下半年,行业上市公司报表中开始呈现出业绩转正迹象。

受益于积极的调整转型,张裕公司在去年二季度经营情况就开始持续恢复,公司收入和净利润持续正增长,去年四季度和今年一季度的飘红业绩也表明其经营情况已经反转。长城葡萄酒在2014年下半年实现营收增长52.3%,亏损稳定在0.6亿元。中葡股份葡萄酒业务在2011年到2014年均实现净利润的正增长,今年一季度销售收入继续保持增长态势。

从行业层面来看,来自国家统计局的数据显示,今年,全国葡萄酒产量同比增长16.91%,延续了去年8月份以来的增长态势。一季度全国葡萄酒生产企业主营业务收入同比增长16.4%,自2014年6月以来实现正增长,葡萄酒制造企业的利润总额同比增长19.1%,增速环比回升,自2014年8月以来基本实现正增长。

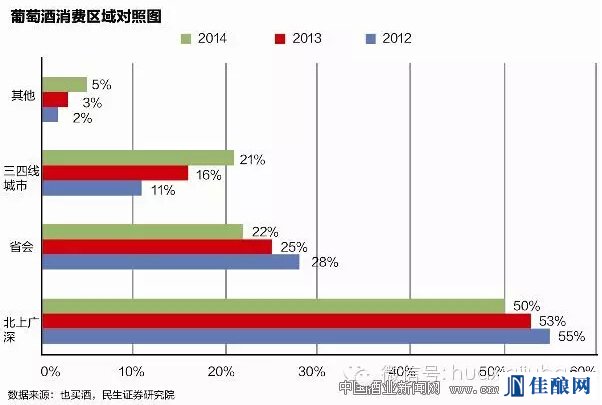

今年3月份,国家统计局的统计数据表明,葡萄酒行业营收增速在加快。当月,规模以上葡萄酒企业营收同比增长26.7%,利润同比增长28.2%。民生证券分析师王莺认为,行业营收增长可能主要来自于下游需求拉动,短期看消化库存降低进口酒冲击的压力,国产酒企业通过渠道下沉,尽可能避开进口酒主战场。

可喜的不仅是营收,在产量方面,今年前3个月葡萄酒产量增速回升至17.0%;前3个月产量同比增长16.9%,环比略有回落。分地区看,一季度主要产地山东、甘肃葡萄酒产量同比增长14.1%、329.8%,增速环比提升;吉林葡萄酒产量同比下降0.3%,降幅收窄;新疆葡萄酒产量同比增长21.1%,增速回落。

平安证券分析师文献、汤玮亮预测:从2015年全年来看,行业营收增速将达15%~20%,但结构降级趋势持续,同时渠道下沉可能导致费用率上升,利润增速将低于营收。

行业集中度有待提升

相比于啤酒、白酒行业,目前国产葡萄酒在与进口酒竞争中的不足是龙头企业的规模实力不强,行业集中度有待提升。

由于我国加入世界贸易组织,对进口葡萄酒实施低壁垒政策,这一点导致外资品牌不断进入我国市场,目前行业呈现内外资激烈竞争的状态,内资受外资的冲击逐渐变大。更值得关注的是,我国正在与智利等国家签订自贸区协定,葡萄酒可以享受零关税进入中国市场,这更加剧了国产酒的竞争压力。

统计数据显示,2013 年,行业前三大品牌:张裕、长城、威龙,按产销量合计市场份额为11%,其行业集中度低于美国同期水平(美国单一品牌的市场份额为9%,前三大品牌的市场份额为15%),国内行业集中度有待提高。

齐鲁证券食品饮料行业分析师胡彦超以国产酒龙头品牌张裕为例分析指出,受进口葡萄酒涌入的竞争,2008年到2012年间,张裕公司市场份额不断下降。“按销售额计算,市场份额从16%下降到13%;按销售量计算,份额从12%下降到6.3%。但是,2013 年张裕按销量的市场份额开始回升至6.7%。”受益于渠道策略、产品结构、品牌传播、消费者培育等方面工作的调整和转型,以张裕为代表的国产葡萄酒正在不断强化与进口酒竞争的实力。

借助中低端大众产品、直销与流通相结合的渠道网络,再加上多年来精心维护的品牌形象,国产酒正在向进口酒发起挑战。

记者在多地采访中也发现,近两年因进口葡萄酒领域乱象突出,消费者、酒商开始回归国产酒。张裕大众酒醉诗仙在全国各地的热卖就印证了这一现象。据张裕公司副总经理孙健透露,这款零售价仅68元的产品至今销量已超1000千升,未来其体量预计能达张裕解百纳的两倍。

国产酒企发力进口酒

“国外酒企能够走进来,我们为什么不能走出去?”葡萄酒行业人士曾在接受《华夏酒报》记者采访时表示,“一方面我们要对国产葡萄酒有信心,山西的戎子酒庄、蓬莱的瑞枫奥塞斯酒庄等其产品都荣获过世界大奖;另一方面,国外产区有着悠久的发展历史,无论是产品品质还是生产、营销经验,都更加丰富,我们完全可以借助资本的力量布局进口酒市场。”

2014年,中国进口葡萄酒市场容量近100亿元,占国内葡萄酒行业的22%。胡彦超认为,未来,内资企业大步进军进口酒市场将是一大趋势。

事实上,包括张裕、长城、王朝等在内的国产酒龙头企业均已发力进口酒业务。其中,张裕进口酒业务占据张裕整个销售额的2%左右,未来张裕希望能够提升到30%。为此,张裕着力在全国范围布局先锋酒行,将有3000多人的营销团队兼顾进口酒业务。相比之下,中粮旗下进口酒业务已经拥有全球上百个酒庄的联盟,还会加大对酒庄网络的布局。

值得注意的是,张裕将2015年定为海外并购元年,并拿出3亿元用于海外并购。今年全国春季糖酒会上,张裕五大葡萄酒事业部首次亮相,将分别管理公司在法国、西班牙、意大利、澳洲和美洲五大葡萄酒主产地的并购事宜。与多数国内进口酒商不同的是,公司将重点考虑在并购海外酒庄后,将酒庄产品在中国的中文和外文商标全部转让给公司。