年后贵州茅台(600519)一口气涨了12.05%,中证白酒涨了6%,沪深300涨了3.92%。

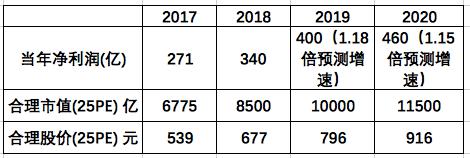

当前贵州茅台的滚动PE为26倍,如果取过去10年的估值中枢25倍来计算,再结合2017、18、19年、20年的净利润,合理的市值与对应的股价如下:

(图片来源网络,如有侵权请联系本站)

之前,茅台曾发公告说会安排2019年营收增长14%左右,所以我觉得18%的2019年净利润增速也是可期的。

这个表格可以收藏,我们以后来验证。

去年茅台的波动也很大,股价在合理估值上下波动30%,都是很正常的。

本来上次调仓想加入中证白酒的,犹豫了一会,还是调给了估值更低的国证地产。

尽管如此,白酒当前的估值,相对于业绩来说,仍然是略偏低的。

格力电器(000651),今天下午进行换届选举,董明珠高票连任,并透露18年的净利润预计在260亿,同比增长16%。

在市场一片唱衰的背景下,董小姐表示:格力未来几年10%的增速,还是有把握的。

如果你相信她对股东的这个承诺,结合目前8.43倍的估值,其PEG不到1倍,股价处于偏低的水平。

另外,她还表示,格力未来会坚持空调主业、坚持分红,这些都是很正面的因素,明天股价估计会有所反馈,但说格力手机一定会成功、芯片一定要做,我还是偏保守的一些的想法,祝愿格力能成功吧。

恒生指数的年净利润是标普500指数的2倍左右,恒生指数原来这么流比啊。我还是想再找资源做交叉验证。

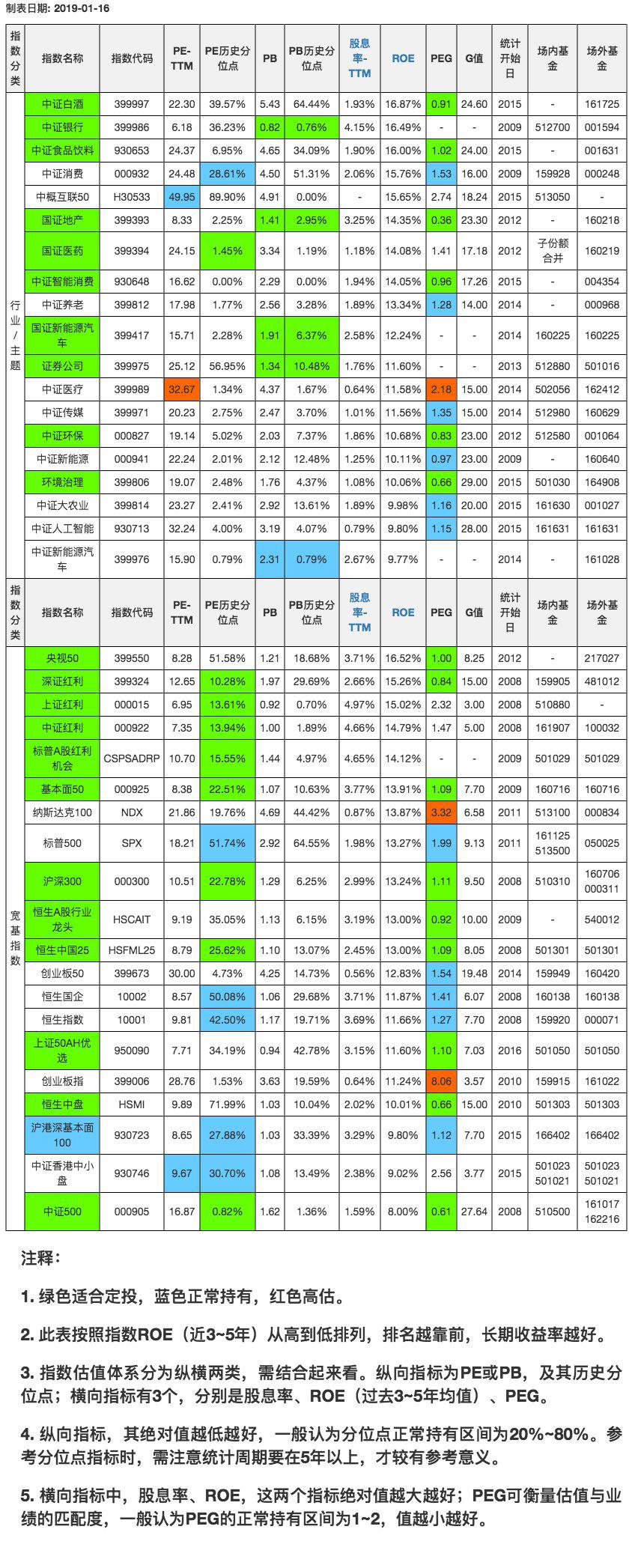

这样来看,标普500、纳斯达克100过去3年的净利润增长率也挺低的啊,都是个位数,具体数据都在估值表里了。

中概互联50过去3年的净利润年复合增长在18.24%,跟我预期差不多。

(图片来源网络,如有侵权请联系本站)

悲哀的发现,从估值与盈利的匹配度来看,当前的沪深300估值合理,并没有想象中的那么低估。只是从PE单纯的高低来看,该指数处于近20%的历史分位点,才显得低估。

2018年,我预期的沪深300扣非净利润增幅为9.5%,水龙头M2的增速预计在8%+。

国家发改委副主任宁吉喆,前两天表示2018年,中国的GDP的增速6.5%可以实现。这个指标的含金量多少我不知道,但至少应该比沪深300的增幅低一些。

2018年,央企营收29万亿,同比增长10.3%,利润3.4万亿,同比增长13.2%。相比之下,民营企业就不说了,连作为A股核心资产的代表沪深300,也挺尬的。。

只是,水龙头M2对于GDP的拉动作用,越来越不明显了。2018年,新增人民币贷款16万亿,其中近一半是房贷,房贷里面70%是中长期的按揭房贷。

国家外汇储备,截止到2018年末,依然险守3万亿美元的大关。

学过CFA的人应该知道,从内生增长理论来看,股票的G值不应该大于ROE,即G值=ROE*(1-分红率)。我觉得这个规律,依然适合指数。

看估值表的话,宽基指数更适合,行业指数不那么适合。

在我追踪的指数中,目前股息率为5%的宽基有一只,是上证红利。而行业指数中,股息率最高的是中证银行,达到4.15%,国证地产的股息率次之,达到3.25%。