上涨行情持续超2年的白酒股,表现之疯狂让人惊叹。惊叹之余是白酒股后续机会的激辩。行业刚刚复苏让白酒处在景气周期、特有的酒文化是其长盛不衰的基础。但与之相伴的是销售渠道的问题以及囤积现象,依然困扰着白酒行业。

1月15日,贵州茅台盘中股价创出历史新高799.06元,市值首次突破“万亿”大关。倘若将时间拨回到2017年初,估计没有几个人可以预测到,这家偏安于赤水河畔、市值为4400亿元的白酒企业,竟然在短短的不到一年时间就成功突破万亿市值大关。

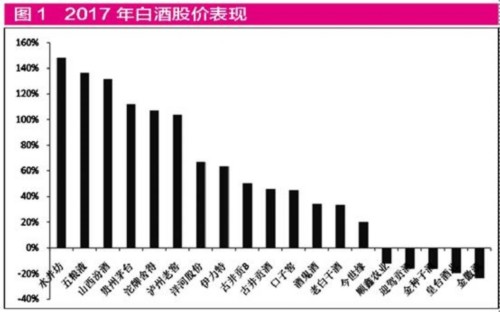

贵州茅台并不是一个酒企在战斗,一众兄弟酒企在2017年集体演绎狂欢派对,在大盘仅上涨6.56%的基础上,白酒指数累计涨幅竟然高达95.83%,成为当年A股市场中最亮丽的风景线。2018年伊始,白酒股继续狂奔,截至日前,区间最大涨幅已经超过13%。

白酒行业正处在景气周期

要说目前市场上最难买到的白酒,恐怕非飞天茅台莫属。《红周刊》记者调查发现,在针对终端价提高至每瓶1499元的飞天茅台销售中,不仅线下销售渠道常常处于“限购”状态,且线上也是预约抢购,如在京东商城(京东自营)销售平台就显示,购买不超过两瓶时享受单价1499元,超出数量以结算价为准“。飞天茅台”越涨价越难买“的咄咄”怪象映射出当下茅台酒火爆的销售行情。

“茅台热”并不孤单,其终端价的上涨带动了五粮液、洋河等白酒提价热情。如经销商将五粮液普五零售价提升至969元/瓶,部分经销商甚至有意将“普五”市场零售价从969元上调至1099元。洋河梦之蓝M3和M6的销售单价也分别上涨至430元/瓶和620元/瓶。

销售端价格的持续上涨,使得二级市场中白酒生产企业的经营业绩回暖势头明显。统计数据显示,18家白酒类上市公司2017年前三季度营业收入同比增长26.93%,净利润同比增长43.48%;整体毛利率高达73.37%,较去年同期提高3.34%;净利率为33.00%,较去年同期提高3.09%。其中,高端白酒企业稳中有增、确定性强、业绩红利显著——贵州茅台、五粮液和泸州老窖营业收入同比增速分别达到59.40%、24.17%和23.03%,净利润同比增速分别为60.31%、36.53%和33.11%;次高端白酒企业高性价比、弹性充足——洋河股份、水井坊、山西汾酒和沱牌舍得营业收入同比增速分别达到15.08%、85.18%、42.80%和13.11%,净利润同比增速分别为15.34%、63.22%、78.54%和74.20%。

对于白酒板块基本面的整体大幅向好,长江证券食品饮料行业研究团队认为,目前白酒行业整体估值与上一轮行业峰值相比仍有差距,行业复苏才刚刚开始。丹阳投资首席投资官康水跃在接受《红周刊》采访时也表示,白酒行业目前正处在“重塑期”,“经过前几年的调整,此前占居半壁江山的政务消费在白酒消费结构中的占比已低于5%,普通群众消费已占据绝对地位,整个白酒行业跟随国内消费水平提升同步升级,而这是未来几年白酒企业业绩增长的核心逻辑。”

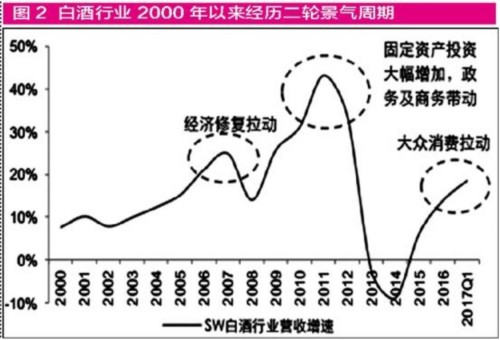

近两年白酒股业绩和股价的双双提升让不少业内人士认为,消费升级是推动本轮白酒股集体狂欢的一针强劲的“催化剂”,白酒板块有望走出自2000年以来的第二轮大的上涨行情。《红周刊》记者了解到,2000年以来,白酒市场经历了两轮明显的周期:第一轮景气周期起始于2002年,受益于经济复苏,白酒行业整体营业收入增速提升明显,从10%提升至20%以上。2009年~2011年,在固定资产投资大幅增加以及政务消费的带动下,白酒行业营收增速再上台阶,从此前20%左右进一步提升至40%。然而这一持续增长的势头在2012年遭遇到挫折,塑化剂、“三公”消费等一系列负面事件影响,使得整个白酒行业出现了连续3年大幅回调甚至负增长。2015年后,在大众消费升级的带动下,白酒股基本面重新向好,迎来了第二轮景气周期,行业整体增速也由此前的负增长再次回归至2017年的20%左右(见图2)。

然而,与“主流”观点不同的是,否极泰基金经理董宝珍在接受《红周刊》采访时却表示,消费升级在一定程度虽然对白酒行业复苏产生了促进作用,但这并非是近两年白酒价格上涨的主要原因,“2016年下半年以来,高端白酒终端价格增长一倍有余,不少消费者至今求酒无路,这种供需失衡的极端局面绝对无法用温和的消费升级来解释的”。

在董宝珍看来,本轮白酒股的集体上涨的主要逻辑是基于2012年至2014年的产业大调整。他认为,在连续3年的调整过程中,A股白酒上市公司的股价和估值遭遇“腰斩”,但实际上,整个白酒行业基本面遭受到的冲击远没有达到二级市场所反映的严峻程度,“白酒板块的过度调整在客观上必然会出现估值修复,随着市场恐惧心理开始减轻,白酒行业于2015年开始从民间市场找到新的需求突破口。”

标杆茅台之辩

“2017年,白酒上市公司的整体估值水平已经超过了20倍,按理说,白酒股的股价应该会停止上涨的,可结果却是整体翻倍。”董宝珍认为,本来估值已经修正到合理水平的白酒板块在2017年出现了“泡沫化”的非理性上涨,这种“非理性”是与市场环境密切相关的,“2015年股灾发生后,市场明显动荡,加之当时整个宏观经济环境也不太稳定,这导致机构资金扎堆在有限几个防御板块中抱团取暖,于是也就出现了‘狼多肉少’的局面。再加上白酒板块此前已经连续调整了3年有余,相对低估的估值优势吸引了大资金投资目光,但过于抱团扎堆也带来股价的过度炒作,其中茅台尤甚”。

董宝珍对白酒股和贵州茅台看法在某种程度上代表了资本市场上部分投资人的态度。如“巴菲特迷”的职业投资人杨宝忠在2013年贵州茅台跌入低谷时,就曾坚定“看多”贵州茅台。他当时声称:“如果我只能买一只股票,我就买贵州茅台”。如今,随着贵州茅台市值一路上涨并接近万亿规模,杨宝忠对贵州茅台的态度愈发谨慎。在接受《红周刊》采访时,杨宝忠坦言:“从估值的角度看,目前的贵州茅台其实并没有非常明显的估值优势”。

贵州茅台目前近800元价格、近万亿市值,对于二级市场中部分投资者而言,早就到了减仓或空仓阶段,可即便如此,资本市场中仍不乏有坚定拥趸者。如长期坚定看好贵州茅台的格雷资产合伙人杜可君就指出,“综合考虑提价和放量因素,保守估计,未来3年贵州茅台年复合增长率一定会达到20%以上,并实现500亿元净利润。贵州茅台目前还远没有达到成长天花板。”

杜可君的观点获得了高溪资产合伙人陈继豪的认同,“贵州茅台未来3年估值达到15000亿元没有太大问题。”陈继豪从外资布局国内资本市场的角度分析称,A股被纳入MSCI指数是利好贵州茅台的重要外部因素,“随着A股国际化进程的加速,贵州茅台将是境外资金主动或被动配置的优先标的。茅台股价现在的接连攀升,几乎都是机构在抢筹,中小散户基本已经被排除出市场了”。