摘要

【大涨过后能否继续高增长?是时候换个思维看白酒板块了】近两年白酒行业持续大幅上涨,2017年白酒行业上市公司营业收入和净利润继续维持高速增长态势。不过,白酒行业股价在今年一季度出现回调,投资者也开始对白酒板块高增速表现出信心不足。

近两年白酒行业持续大幅上涨,2017年白酒行业上市公司营业收入和净利润继续维持高速增长态势。不过,白酒行业股价在今年一季度出现回调,投资者也开始对白酒板块高增速表现出信心不足。

对此,华创证券指出,是时候换个思维看白酒板块了,白酒逻辑正从周期成长向稳健成长转变。稳健成长的思维特点在于增速放缓但可持续正增长,不存在周期性负增长,因此现金流不断增长,价值不断提升,估值也表现稳定。

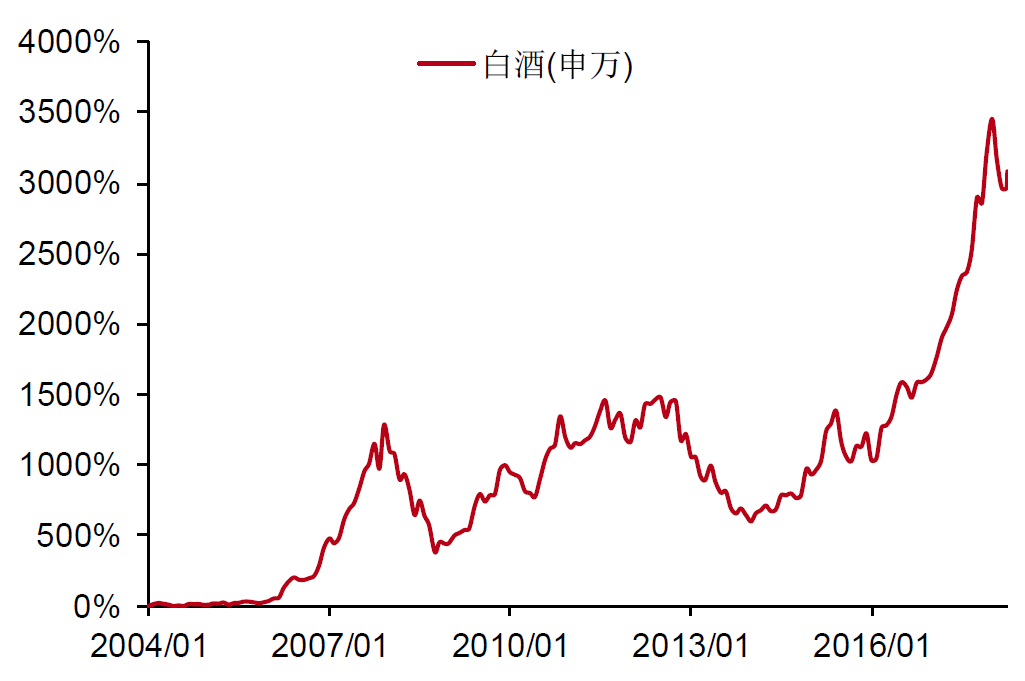

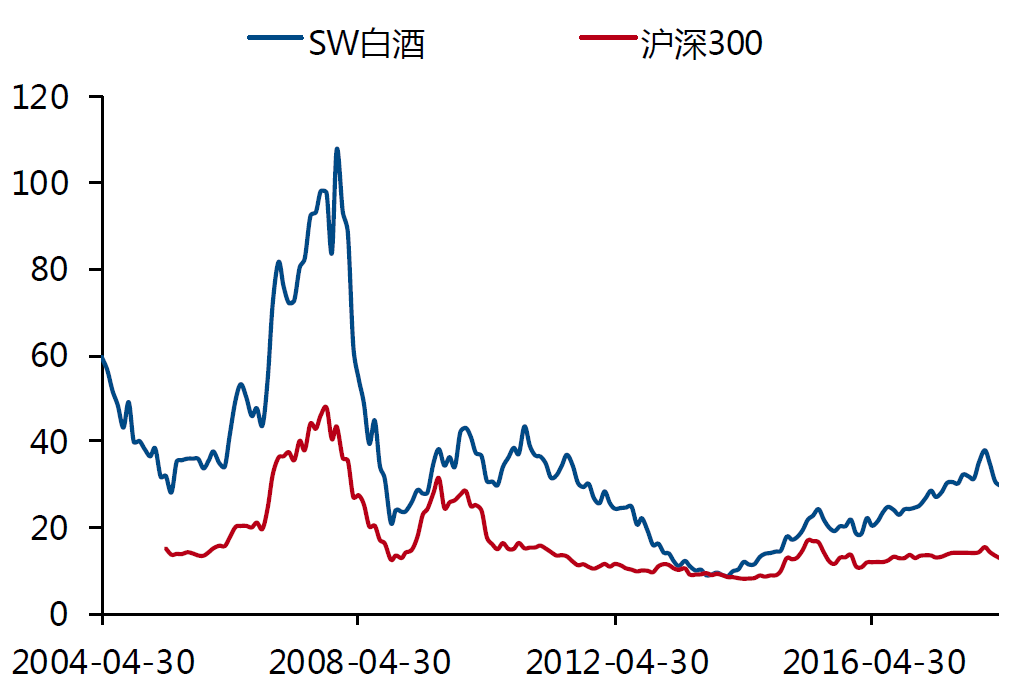

△2004年以来申万白酒指数走势

过去2年中,整个白酒板块在业绩和预期上遵循过去的周期成长模式进行演绎,板块经历了明显的估值、业绩双升期,属于典型的戴维斯双击,表现出趋势为王的特征。

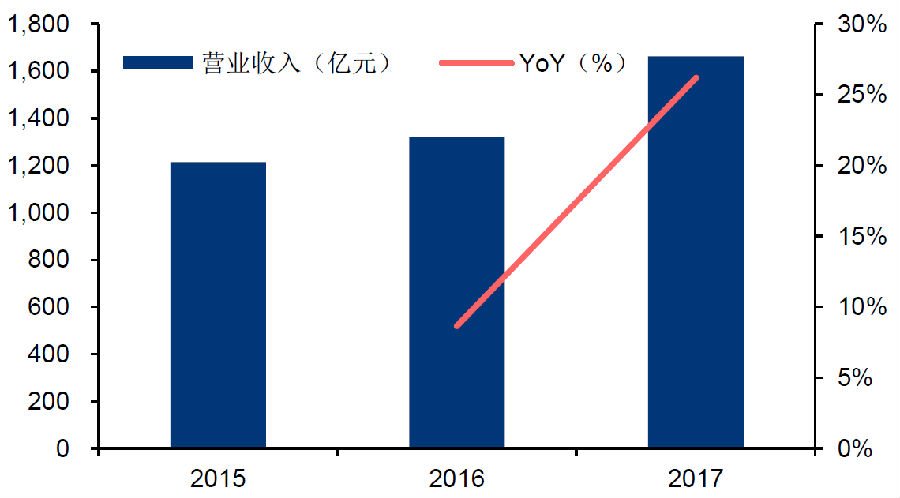

△2017年白酒行业营收同比增长26%

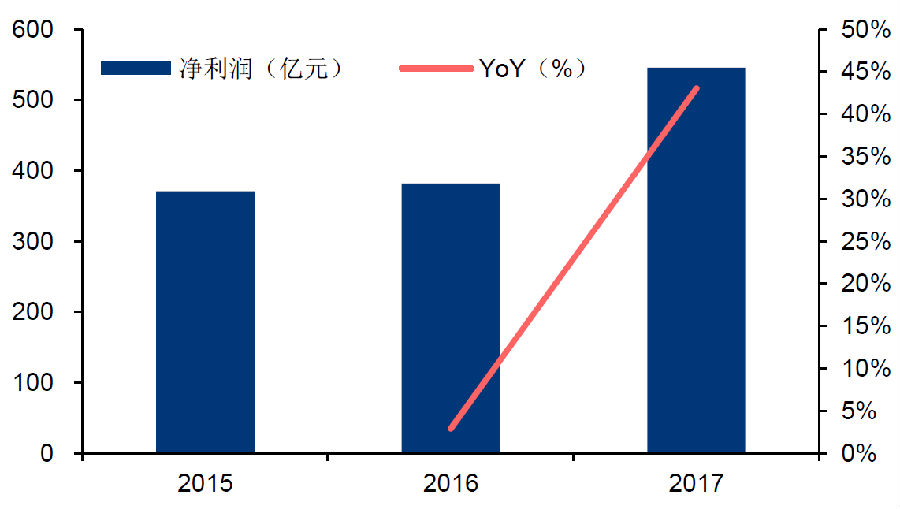

2017 年白酒行业继续复苏,业绩也加速释放。从年报数据看,白酒上市公司2017年度营业收入为1662.67亿元,同比增加26.18%;净利润为545.65亿元,同比增加43.02%。数据显示,2017年白酒行业上市公司营业收入和净利润均维持高速增长态势。

△2017年白酒行业净利润同比增长43%

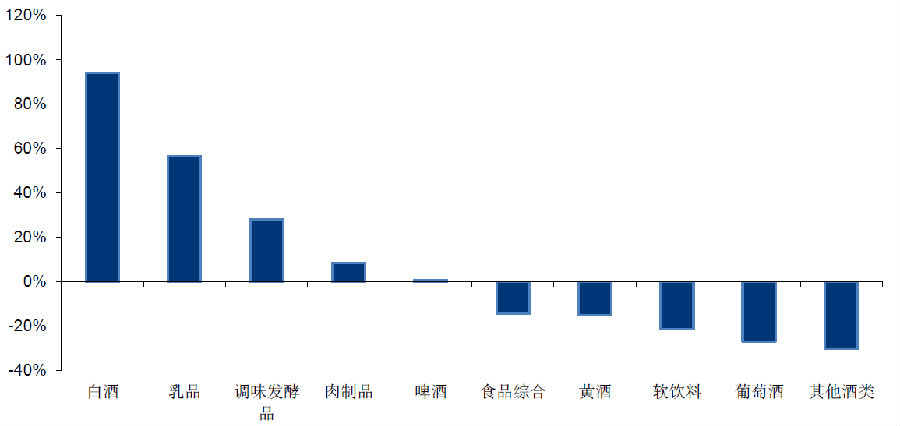

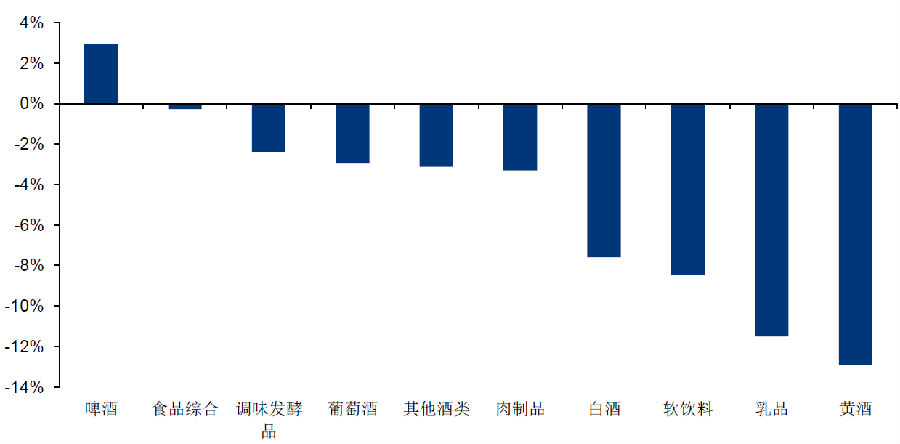

△食品饮料各板块2017年度涨幅

同时,2017年白酒板块实现94.1%的绝对正收益,跑赢沪深300指数72.4个百分点,在食品饮料各子板块中涨幅位列第一。

然而,经过2017年大幅上涨之后,白酒行业股价在2018年第一季度出现回调。2018年第一季度白酒板块整体跌幅为7.6%,跌幅超过沪深300指数4.3pct,在食品饮料各子行业中位列第七位。

△食品饮料各板块2018年一季度涨幅

另外,今年以来,随着茅台稳价策略和企业对上轮白酒泡沫化的经验吸取,白酒企业正在努力平滑波动,放弃短期超高增长而追求持续稳健成长。

△白酒板块估值有所回落

在这样的背景下,华创证券表示,建议投资者转变过去固定化的经验模型,以全新的视角来看白酒板块,即从周期成长思维转变为稳健成长思维。

之所以建议换个思维看白酒板块,背后原因主要有两点:1)高端白酒茅台引领打击囤货投机和价格泡沫化,这使得发货量与真实开瓶量接近,保留了消费潜力;2)次高端白酒普遍压低收入和利润增速的周期性水平,又保留了业绩潜力。

总体看来,周期成长思维的特点在于估值业绩齐升见顶后估值业绩双杀,虽然年初股价一定程度上演绎了周期思维,但基本面却转为了稳健成长路径;稳健成长思维特点在于增速放缓但可持续正增长,不存在周期性负增长,因此现金流不断增长,价值不断提升,估值稳定。

如何看待区域次高端逻辑

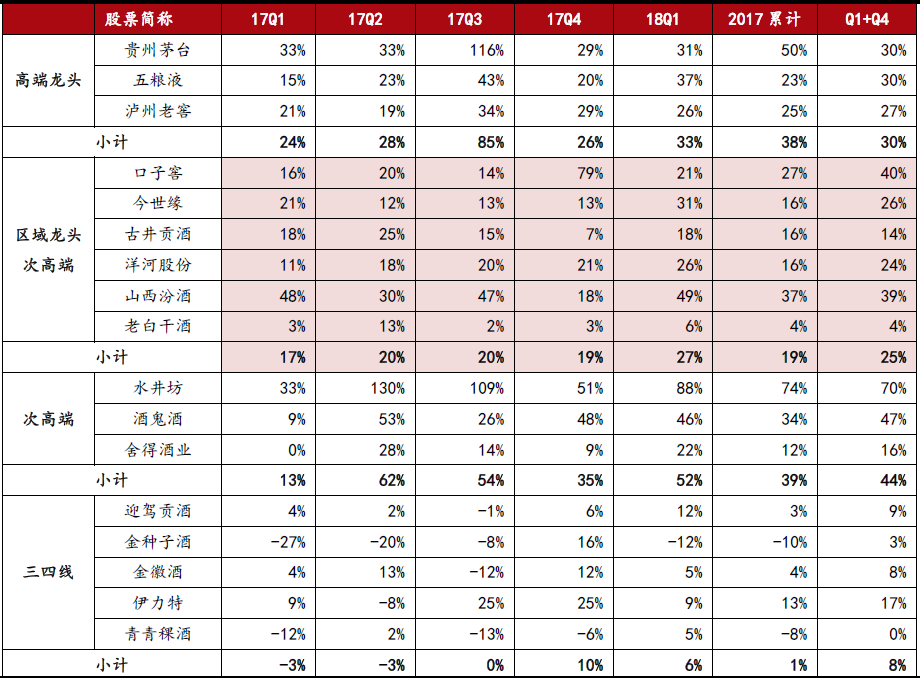

△白酒上市公司单季度收入增速

2018 年第一季度数据显示,收入增速方面,次高端>高端龙头>次高端区域龙头>三四线酒。口子窖、古井贡酒、今世缘等次高端白酒涨势良好,市场提出区域次高端逻辑,该如何看待呢?

16 年以来,白酒新一轮的增长最先由高端酒发起,茅台、五粮液等量价齐升,维持高增速,现在逐渐由高端向次高端以下扩散,同时消费升级使白酒主流消费价位上移。

华创证券分析指出,区域次高端逻辑并不是一个独立逻辑,白酒整体演绎就是先高端改善,其后次高端,次高端里分全国化次高端和区域化次高端。去年次高端增速亮眼,首先是全国化次高端品牌的加速吸引眼球,但今年全国化次高端品牌增速预期已经没有新高,区域化次高端跟随改善加速,而市场注意力也刚好转移。

那么其他次高端就没有机会了吗?

也不是。华创证券指出,这轮次高端企业更注重长久,所以注重投入终端费用,去库存、讲动销,所以利润率不像上几轮那样暴涨,但是会更持久。所以时间到了,比如等到下半年的时候,全国化次高端,以及最近还被忽略的酒鬼酒、舍得酒会重新吸引关注和出现机会。背后的关键因素在于,对产业系统化全局化的演进思维。

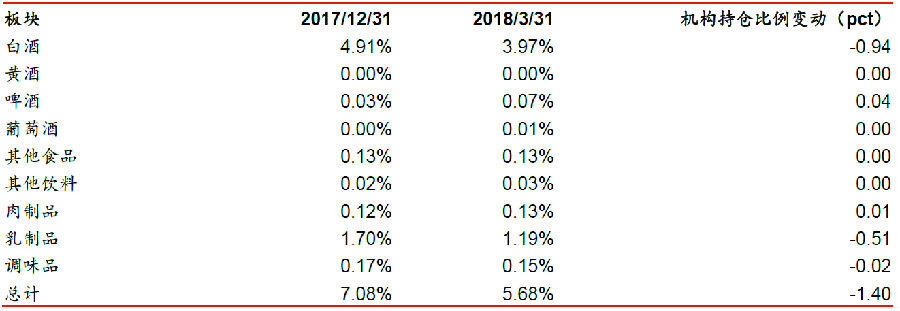

机构持仓下降

数据显示,2018年一季度,机构持仓占比(机构重仓股票市值占基金所有股票持仓市值比例)中,白酒板块持仓占比出现大幅下降。

△2018Q1 机构重仓板块市值占总持仓市值比例(图片来源:方正证券)

具体地,2018年一季度末,基金重仓总市值747亿元,占比3.97%,较2017年底下降0.94pct。另一方面,从机构重仓股的股份数量看,2018Q1机构对2017Q4重仓的白酒进行了较大幅度减仓,白酒减仓了9276万股,占板块总股份数的0.57%。

另外,截至今年一季度末,食品饮料板块重仓市值比例前十个股中,白酒股数量为8个,仍占据最高地位。其中,重仓市值最高的个股为贵州茅台,占基金持仓比例1.63%。虽然机构重仓持股数量仍有小幅上升,但是贵州茅台2018年以来股价向下,因此贵州茅台的基金持股市值占比下降明显。

除贵州茅台之外的其余白酒股票也有不同程度的减仓。例如,五粮液(持股数量下降1.05亿股),泸州老窖(持股下降1900万股),洋河股份(持股下降1792万股)等,这意味着机构重仓持有白酒板块的意愿相对下降。

方正证券分析表示,一季度末机构持有食品饮料板块的比例环比回落明显,板块估值也降至较低水平。结合未来的业绩增速水平,目前已经进入很好的长期配置窗口期。

行业高景气度依旧

从市场情绪看,市场预期与基金持仓同步下降,白酒行业的估值水平也不断回落;而从年报和一季报看,各类白酒业绩表现亮眼,继续保持高增长势头,行业高景气度依旧,那么未来具体有哪些投资机会呢?

华创证券对一线白酒、次高端白酒、部分区域强势品牌白酒进行了分析:

1)一线白酒:基本面良好,具备中期投资价值。茅台控价策略得当,业绩高位后基本面继续保持稳定,五粮液保持高增长,泸州增速加快。

2)次高端白酒:业绩符合预期,延续高增势头。水井、汾酒、沱牌、酒鬼业绩基本符合预期,水井有超预期表现。一季度或为次高端业绩高峰,但消费升级和行业扩容红利将继续助推次高端白酒业绩高增。当前30倍估值到年底估值切换时会很有吸引力。

3)部分区域强势品牌白酒:业绩全面加速,短期迎来估值业绩双升。洋河、古井、口子等区域强势品牌白酒充分受益于所在区域消费升级和特有竞争格局,业绩增速加快,或迎来估值业绩双升,预计短期具有较好投资机会。

华创证券表示,短期优先关注二线品牌古井贡酒、口子窑、洋河股份、今世缘,下半年仍重点推荐贵州茅台、五粮液、泸州老窖、水井坊、山西汾酒、沱牌舍得。

中泰证券表示,应以长期视角去配置高端酒,短期波动不改全年业绩增长的高确定性,尤其是茅台的提价效应有望逐季得到体现,更需理性对待,5月中旬MSCI落地亦是重要催化剂;二三线估值较低且业绩加速增长酒企建议加大配置力度,继续重点推荐口子窖、古井贡酒、洋河股份、顺鑫农业、山西汾酒、水井坊等。