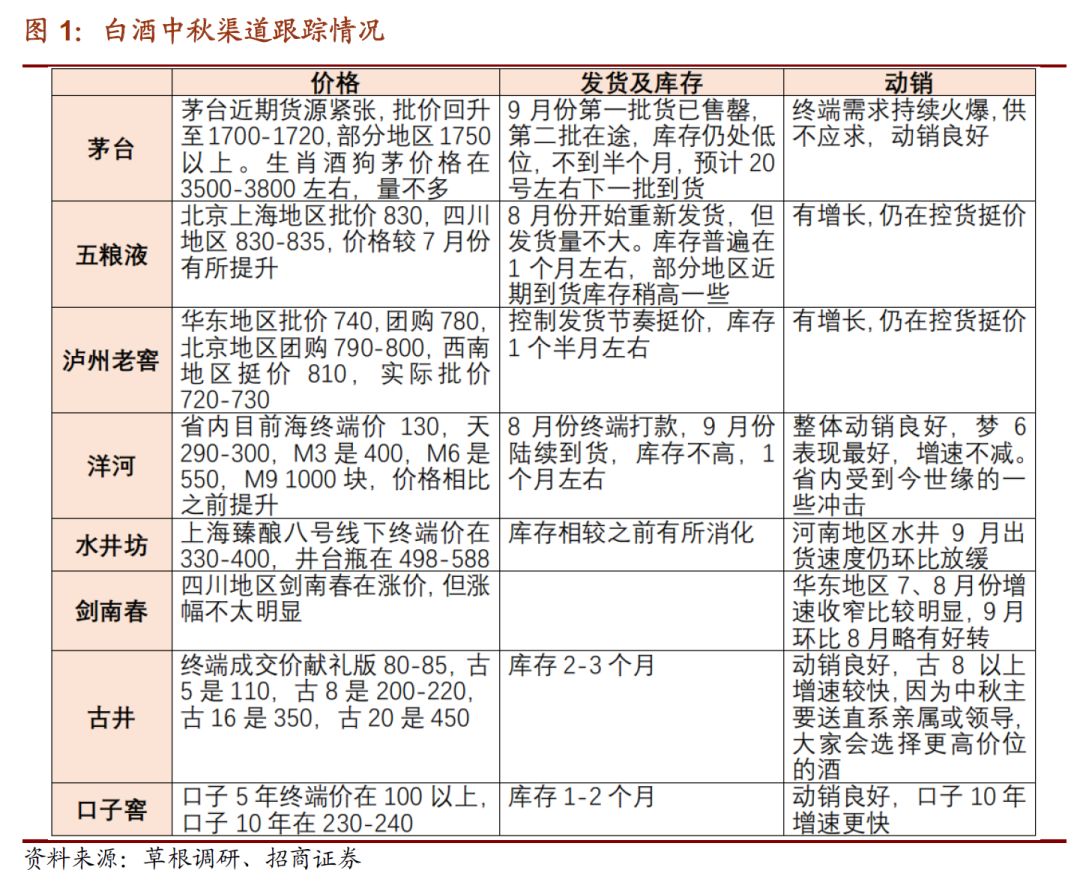

招商食品团队近期中秋旺季调研反馈:整体来看,中秋动销正常,高端白酒茅台表现最好,需求仍持续旺盛,五粮液(61.320, -0.54, -0.87%)老窖继续控量挺价;次高端整体增速边际放缓,洋河表现较好,水井坊(36.380,-0.70, -1.89%)、剑南春增速放缓;中档酒古井口子动销良好,古井8年、口子10年仍增速最快,产品结构升级趋势未改。市场前期预期过于悲观,酒企间的分化也较为明显。

图片来源网络,如有侵权请联系本站

一、中秋白酒最新跟踪情况:

高端:茅台动销旺,五窖继续控货挺价。高端白酒中茅台表现最好,中秋需求持续火爆,近期货源紧张,批价又回升至1700以上,当前库存水平仍低。五粮液仍继续执行控货挺价的政策,批价相比6月有小幅提升,北京上海地区在830左右,渠道反馈终端需求平稳。老窖近期批价也保持稳定,北京上海740左右,库存相较前期有所消化。

次高端:整体增速回落,洋河表现最优。次高端中,三季度水井坊、剑南春均出现增速放缓的现象,洋河整体表现相对较好,7月1日调价后终端价提升,整体动销情况良好,库存良性,没有出现其他次高端品牌增速明显放缓的情况,但在省内受到今世缘(16.960, 0.13, 0.77%)的竞争,最后一周动销很关键,需持续紧密跟踪。

中档酒:库存仍处良性,升级趋势不改。古井当前库存2-3个月,口子库存较低一些,二者中秋动销良好,未出现增速明显放缓现象,且由于中秋主要是走亲访友、婚宴家宴居多,消费者会选择更高档次更好品质的酒,古井8年、口子10年增速更快,产品结构升级趋势未改。

投资策略:中秋龙头动销旺,分化中布局龙头超跌机会。近期中秋旺季调研反馈,茅台动销旺盛,批价回落后迅速回升,超市场预期,中档酒继续快速实现产品升级,次高端增速边际有所放缓,洋河表现较好,整体需求仍然不错,企业分化特征明显。近期市场担忧需求疲软降速,板块回调明显,估值已进入价值区间,短期布局中秋旺季行情,建议继续买入持有品牌力或渠道力最强的企业。

推荐标的组合:白酒首推(茅台/洋河/古井/顺鑫),推荐低估值(五粮液/老窖)及超跌品种(汾酒/水井坊),关注尽享升级趋势的(今世缘),观察(酒鬼)改善趋势。

风险提示:终端需求不及预期

2、高端酒反馈:茅台动销旺,五窖继续控货挺价

(1)茅台

■ 北京地区

价格&动销情况:近期批价回升了30块左右,在1680左右,终端销售持续火爆,供不应求。下批货到了后,卖完肯定没问题,经销商现在没有机会囤货,公司监察力度比较大。

库存情况:当前库房里还剩20几箱,不敢放开卖,不然很快卖完了。

■ 上海地区

价格&动销情况:近期批价从1650回升至1700,货源紧张,终端需求持续旺盛,第一批货很快卖完,第二批货预计20号前到货。经销商预计四季度淡季价格还会往上走。生肖酒狗茅目前价格在3800左右,一般都是给老客户,量不多。

库存情况:库存当前很少,在等下批到货。没有取消云商40%配额的政策,只是暂时不做要求。

终端需求:1499购买需求还是比较大,只是现在价格炒的太高了,茅台现在放量限价,量不是问题,主要是为了稳价。

■ 江苏地区

价格情况:茅台经过8月底发货加大、批价回落后,最近货源紧张,批价回升至1700以上,价格下不去。9-10月份计划已经全部打款,很多经销商货还没到齐,第一批货到了后,很快卖完了。我们还是坚持1499的价格出售,每天做限量,也抵制一些黄牛。

公司政策:茅台最近在巡查市场秩序和价格,管控较严。

消费群体:正常的消费者居多,中秋消费,1499认可度还是很高。

■ 浙江地区

价格情况:最近1700无货,一批价1750,最近价格涨的比较快,几天就涨上去了。之前到的一批货,价格最低1620-1630,但是只有几天,时间很短。目前第二批货陆续已经到了,在大商那里,但没有发,主要是厂里管的太严,不能高价卖,经销商惜售。

开瓶率情况:开瓶率有所下降,但消费力上来,买了屯起来喝陈年茅台的人多了不少,很多企业主这么做,都是50-100箱的需求,没办法满足。现在房子限购,对茅台的投资需求增加。个人消费有一些抑制,一般2瓶或成箱买的少了一点。

带动贵州其他酒销售:最近贵州其他酒起来了,国台之类的,主要是茅台给了价格空间。

■ 四川地区

价格情况:茅台价格掉不下去,因为有升值空间,掉下去了市场就有人收。

(2)五粮液

■ 北京地区

价格情况:五粮液没有发货,个别地区补了之前的货。价格比较稳定,830左右。

动销情况:8月销售不太好,9月有所回升,但整体一般。

■ 上海地区

价格情况:上海批价一直830左右,没怎么涨。

动销情况:8月销售比7月更差一点,主要是没货,五粮液之前一直不放货,9月初才开始放货,之前的货才收到。目前已经打款60%,还有40%没打款,现在在等打款通知,可能这个月会打剩下的款。9月销售比8月好一些,但整体动销一般。

库存情况:之前库存比较低,不到1个月,9月初到货后库存高了些,不到2个月。

■ 江苏地区

价格情况&动销情况:五粮液价格没上去,需求一般。

■ 浙江地区

动销情况&价格情况:五粮液终端动销一般,在杭州五粮液品牌力相对不是太强,吃饭客户甚至会选水井坊而不是五粮液。批价在820,终端不赚钱。

对茅台有点替代作用:比如私营企业主、工程类等,买茅台20箱,后来换3箱成五粮液,还是有点替代。

■ 四川地区

终端需求:需求还是比较一般,和去年基本持平。企业客户需求不太好。

价格情况:现在还是控货挺价的政策,价格820大货,830-835小批量货,6月份批价815,是涨了一些,不明显。最近涨也和公司没怎么发货有关系。公司6月底控货后,8月中旬货就到了,但没大笔放量。

(3)泸州老窖(40.370, -0.06, -0.15%)

■ 上海地区

1573批价还在740左右,团购780,渠道库存1个半月左右。1573在烟酒店的毛利比五粮液要高一些,所以烟酒店老板推1573的积极性会高一些。

■ 浙江地区

国窖高举高打,但效果一般,国窖会的宴请、七星盛宴,多数是经销商来品鉴,终端消费者不多。

3、次高端反馈:整体增速回落,洋河表现最优

(1)洋河股份(111.230, -0.67, -0.60%)

■ 苏北地区

打款&价格情况:终端烟酒店打款都还不错。预计国庆后还要涨价,利润空间是变大了,但消费者接受度有影响。之前海之蓝650一箱,现在提到730。

动销情况:整体动销没问题,略有一点疲态,要继续观察最后一周动销情况,下个星期很重要。

产品结构:海天都是下降的,天比较明显,梦系列表现不错,m3一般,m6增长很快,50%以上,m9价格800多增长也很快,手工班1150左右,销售也很好。

与今世缘的竞争:淮安市场有一部分客户被今世缘抢走了,之前打款50万的,现在只打了8-10万,国缘表现还不错,一个是政策更优惠,有钱赚,另一个是提档升级,消费者转向今世缘

■ 苏南地区

销售情况:今年中秋销售没有去年那么火爆(直观感受上),中秋活动从8月20号到9月底。梦增速比海天快。

中秋补贴&价格情况:中秋节海补贴4块,天补贴8块,梦之蓝20-25块,以费用的形式,端午节没有活动。目前海终端价130,天290-300,M3是400,M6是550,M9 1000块,相比之前是提升的。目前海天老版本和新版本混着卖,新版海的批价比老版贵2块,天贵5块。经销商预计终端价会一直持续到春节,可能不会再涨了。

库存情况:库存比之前高一些,因为8月20号补货了,但整体处在合理水平。梦的配额部分省内经销商没有用完。

■ 杭州地区

洋河升级很明显,梦的增速远快于海天。

(2)水井坊

■ 浙江地区

继续大幅增长,主要是臻酿八号。

■ 河南地区

9月水井出货情况不理想,目前三季度任务完成度在40%左右。

(3)剑南春

■ 上海地区

7、8月份增速收窄比较明显,9月环比8月略有好转。

■ 浙江地区

剑南春比较稳定,没太大增长。杭州某剑南春专卖店,反馈下半年没上半年好,单店没有多少增长。

■ 四川地区

剑南春在涨价,但涨幅有限不太明显。

4、中档酒反馈:库存仍处良性,升级趋势不改

(1)古井贡酒(72.900, 0.56, 0.77%)

价格情况:当前省内终端成交价献礼版80-85,古5是110,古8是200-220,古16是350,古20是450。近期公司推出新版古16和古26,与古20一起在包装上突出“年份原浆”而弱化“古井贡酒”,形成独立的体系,发力次高端。

库存&动销情况:当前库存2-3月,对古井来说处于合理水平,终端动销情况良好,婚宴、中秋送礼等买的多,古8以上增长更快。

(2)口子窖(45.670, -0.44, -0.95%)

价格情况:当前省内终端价口子5年100以上,口子10年230-240,比古井8年价格略高一点。

库存&动销情况:当前库存1-2个月,终端动销情况良好,口子10年增速更快。

二、投资策略:中秋龙头动销旺,分化中布局龙头超跌机会

中秋龙头动销旺,分化中布局龙头超跌机会。近期中秋旺季调研反馈,茅台动销旺盛,批价回落后迅速回升,超市场预期,中档酒继续快速实现产品升级,次高端增速边际有所放缓,洋河表现较好,整体需求仍然不错,企业分化特征明显。近期市场担忧需求疲软降速,板块回调明显,估值已进入价值区间,短期布局中秋旺季行情,建议继续买入持有品牌力或渠道力最强的企业。

推荐标的组合:白酒首推(茅台/洋河/古井/顺鑫),推荐低估值(五粮液/老窖)及超跌品种(汾酒/水井坊),关注尽享升级趋势的(今世缘),观察(酒鬼)改善趋势。