本文节选自中国酒业协会啤酒分会《中国酒业协会啤酒分会第三届理事会工作报告》

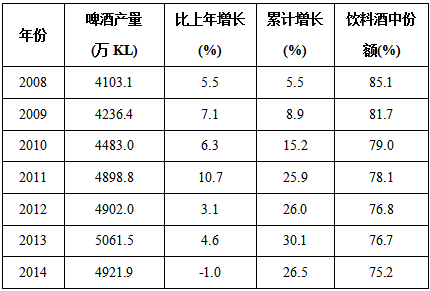

进入2008年以后,中国啤酒业就基本告别了两位数以上的增长速度,进入了相对稳定的增长期,稳健已经成为啤酒业的一个标签,增长也已经不再如前期那么吸引眼球。相比较白酒、葡萄酒等其他主要酒种行业,增幅趋缓。因此,啤酒年总产量在饮料酒中的比例呈逐年下降的态势,从2008年的85.1%降至2014年的75.2%,下降了9.9个百分点。

一、从规模增长的“量变”阶段逐步向效益增长的“质变”阶段过渡

自2007年至2014年,我国啤酒产量累计净增长1031.1万kL,累计增幅26.5%,年均增长3.8%,年复合增长率3.3%;人均占有量从28.9L提高至36.0L,增长了24.5%。

表一 2008年~2014年我国啤酒产量及增长率

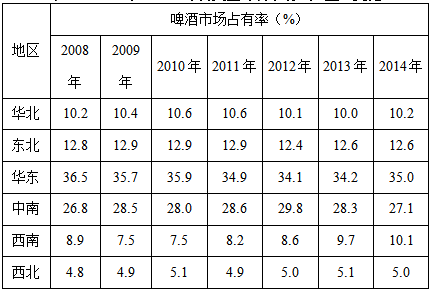

表二 2008年~2014年各大区啤酒市场(产量)变化

从表二可以看出,各地区在七年间啤酒市场占有率基本变化不大;西南、西北的啤酒市场占有率近年来呈稳步扩大趋势,尤其是西南地区,与2007年相比,2014年增长幅度达48.4%。2014年全国啤酒产量首次出现降低,而西南区产量则为六大区中唯一增长的地区,其在全国产量占比基本与华北区相当;西北区虽然比西南的增长率略低,但也相对稳定,并未出现与其余四区相同的降低趋势。因此,中西部地区是我国啤酒消费市场的扩张方向,这与我国城镇化进程的加快,西部经济水平提升,啤酒消费群体增加密不可分。

从各省市区啤酒产销量看,排在前三位的分别是山东、广东、河南,相比2007年分别增长了71.1%、49.0%、22.4%;产量增长最快的前三位分别是宁夏、云南、广西,分别增长了186.8%、184.7%、85.7%。从近几年各省市区的增长趋势看,中西部省份保持了较高的增速,也是近几年我国啤酒业增长的主要动力之一。

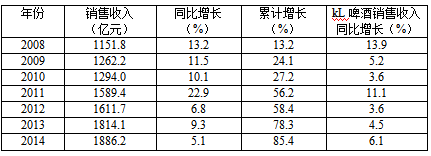

表三 2008年~2014年我国啤酒业销售收入变化表

2008年~2014年间,我国啤酒业销售收入一直处于稳步增长态势,由大幅增长进入稳定增长阶段,累计增长85.4%,年均增长12.2%,均远高于产量增幅;单位产品销售收入增长48.1%,年均增长6.9%,年复合增长率为5.8%。

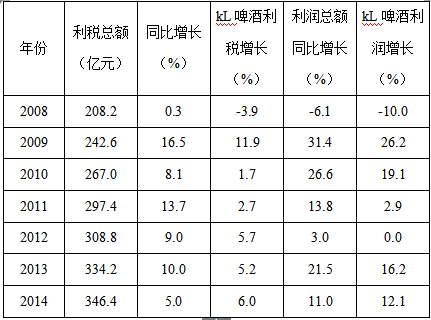

表四 2008年~2014年我国啤酒业经济指标变化表

2008年~2014年间,我国啤酒业经济指标增长较好,利税总额累计增长66.9%,年均增长9.6%;单位产品利税增长33.3%,年均增长4.8%,年复合增长率为4.2%。其中,利润累计增长135.6%,年均增长19.4%,单位产品利润增长88.2%,年均增长12.6%,年复合增长率为9.5%。

综合来看,2008年~2014年的七年间,我国啤酒业经济效益的增长幅度远大于产销量的增幅,特别是单位产品售价和单位产品利润的年复合增长率达到5.8%和9.5%最为可观,说明我国啤酒产品市场议价权稳定提高,盈利水平得到逐步提升,同时也说明,我国啤酒业正在从规模增长的“量变”阶段逐步向效益增长的“质变”阶段过渡。虽然,啤酒行业仍然处于过度竞争态势,但是,随着产业成熟度的不断提高、市场环境的逐步改善和行业格局的日渐形成,可以看到啤酒产品的价值回归是客观存在的,也许比预期来得更快。

二、产业结构日趋成熟,集团化、规模化进一步增强

七年间,我国啤酒业企业数量和生产工厂数量均大幅减少,企业数量减少的数量相比生产工厂减少的数量为多,显示出规模化、集约化趋势较为明显。

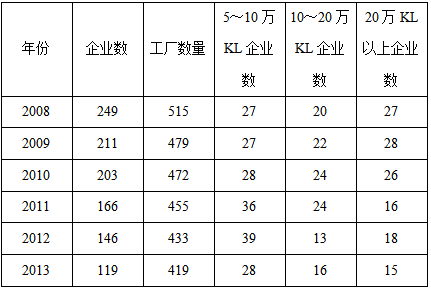

表五 2008年~2013年我国啤酒业企业及工厂数量变化表

备注:企业及工厂数量的统计数据为行业统计数据,目前,2014年行业统计工作尚未完成

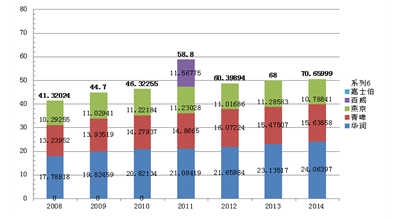

图一 2008年~2014年我国啤酒业行业集中度变化图

2008年,我国啤酒业是以华润雪花、青岛啤酒和燕京啤酒三大集团(CR3)为主的集约化发展格局,当年三大集团合计产量1695.4万kL,占全国总产量的41.3%。至2014年,我国啤酒业已发展成为华润雪花、青岛啤酒、百威英博、燕京啤酒和嘉士伯啤酒五大集团(CR5)竞相角逐的行业格局,五大集团合计产量3477.8万kL,占全国总产量的70.7%。行业集中度提升速度较快,七年间提高了29.4个百分点,集约化程度已接近产业成熟期的边缘,基本达到世界发达国家的啤酒业集中度水平。

各大集团从之前的南征北战、四处并购和全国布局、新建工厂,到以改扩建搬迁项目为主,再到现在的渗透竞争阶段。行业新增产能从前几年每年700万kL~800万kL,到2012年的443万kL,2013年的230万kL,再到2014年的315万kL,显示出行业产能增长在逐步减速。行业新增产能的快速降低有着大集团投资趋于理性的成分,但更为重要的是来自于市场需求的反馈。同时表明啤酒市场趋于饱和以及行业格局已基本形成,其中,市场趋于饱和是主因,如果市场需求不再增加或者增长缓慢,就制约和降低了企业扩大生产能力的热情;格局形成是外因,也是辅因,以现阶段我国啤酒行业的竞争格局而言,其中的主要竞争者之间的竞争和博弈已经成为了一种习惯。

在各大集团战略布局基本完成的前提下,渗透其实是企业不得已的战略选择,因为通过渗透而来的市场空间相对有限,而且,渗透阶段的营销成本较高。在当前行业格局基本形成和逐步稳定的态势下,渗透的性价比也会越来越低。

三、产品结构深化调整,消费需求变化加快

我国啤酒产量连续13年稳居世界第一,然而,啤酒作为低附加值的快速消费品,在我国属于低利润行业,啤酒企业对成本控制较为严格,且由于我国特定的餐桌文化,啤酒产品酒精度数较低。因而,为了企业自身利益并满足市场需求,近年来,我国啤酒呈现出原麦汁浓度逐步降低,啤酒风味淡爽化,辅料比例提高,口味单一的趋势,普通淡色清爽型啤酒占据市场主流地位。

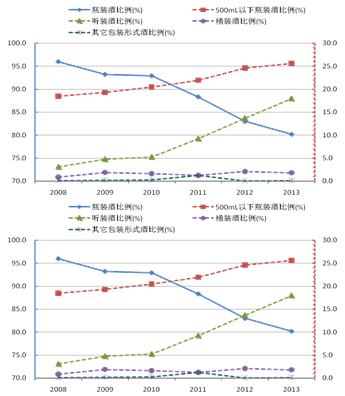

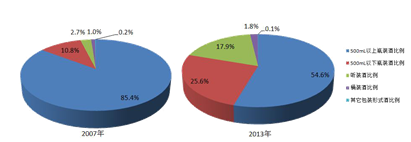

图二 2008年~2013年我国啤酒产品包装结构变化

图三 2007年和2013年啤酒产品包装结构图

备注:图二和图三的产品结构数据为行业统计数据,暂无2014年数据

从2013年啤酒产品包装形式上可以看出,我国啤酒产品主要仍以瓶装酒为主,比例呈逐年下降趋势,相比2007年降低了16.0百分点。500mL以上瓶装啤酒下降幅度达30.8%,且公称容量也由原来640mL为主,演变为如今个性化规格如500mL、530mL、580mL等等。500mL以下瓶装酒比例逐年上升,2013年,达到25.6%,相比2007年提高了14.8个百分点。桶装酒及其他包装形式酒比例基本无太大变化。而听装酒在2008年~2010年维持了一个平稳的阶段后,从2010年开始,比例呈直线上升趋势,六年增幅达到325.9%,至2013年底,听装酒产量已占全国总产量的17.9%。

由此可见,随着人们对更便捷、更安全生活方式的追求,啤酒产品包装结构不可避免的发生改变,安全性更高、携带和运输更为方便的小型瓶和易拉罐包装啤酒愈加受到青睐。虽然瓶装啤酒80.2%的市场份额仍然占据绝对优势,但是听装啤酒业已迈入主流包装行列,罐化率的提高是不可避免的趋势。

此外,近年来,在经济水平快速提升和人们生活质量需求更高的大环境下,啤酒瓶颜色、形状和材质也呈现多元化特点,异形瓶、铝瓶等不断增加。啤酒企业一方面为了迎合个性化、小型化、便捷化市场需求,另一方面为了增加产品附加值,提高盈利水平,也加速了小型化包装产品的生产,更加促进个性化的专用瓶和易拉罐包装产品的发展。

随着我国啤酒市场产量趋稳,消费者对于个性化、差异化、多样化的特色啤酒需求的日益加大,浓醇型啤酒产品需求也逐步上升。近年来,我国啤酒企业对于产品结构的调整力度加大,从单一的淡爽型向多元化特色型发展,对特色产品研发的力度加大。

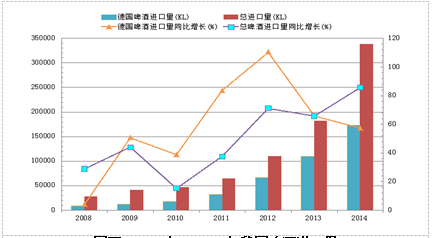

图四 2008年~2014年我国啤酒进口量

从我国啤酒进口量可看出,进口量不断加大,啤酒进口总量达到33.8万kL,是2007年的15.5倍。德国自2009年超越墨西哥成为我国第一大啤酒进口国来,啤酒进口量逐年增加,2014年进口量是2007年的21.9倍。欧洲浓醇型啤酒进口量的增加,进口啤酒总量的猛增,均说明我国消费者对于浓醇型啤酒消费需求的加大,也说明我国啤酒产品原麦汁浓度势必逐渐回升,差异化、浓醇型和中高档啤酒产品将成为啤酒企业产品结构调整的重点。

纯生啤酒在中国发展14年来,目前全国约有60多条生产线生产约70个品牌的纯生啤酒,但是总产量始终没有大的突破,其清淡的类似普通啤酒的口感是制约其发展的原因之一,然而,由于其在技术研发和产品创新方面具有更广阔的资源,未来将会有更大的发展空间。

随着我国交通法律法规的健全与完善,对于酒驾处罚力度的加大,无醇啤酒近年来市场需求增加,行业企业对于无醇啤酒的研究力度和深度加大。

个性化、小型化、新鲜化的微酿啤酒目前在我国各大城市发展迅猛,但由于其质量良莠不齐,卫生和生产条件参差不齐,国家相关标准和市场监管缺失,现阶段并不能对工业化主流啤酒产品产生较大的影响,但是其多样化品种、新鲜的口感获得了不少消费者的青睐。

互联网科技的发展,流通渠道的进步,终端市场的扩张,消费群体的时尚化也都为特色化产品的增需提供了基础。现阶段,针对消费者爱好、个性、价值取向、消费水平及理念的不同,特色化啤酒产品主要从品种、风味、品牌、包装上采取创新,向高端化、多样化、小型化、便携化不断发展。微酿啤酒的迅速发展和进口啤酒量的大增也从旁佐证了消费者对个性化、差异化产品的需求加大。随着社会的发展,消费者饮酒文化的转变,差异化产品消费的需求加大,我国啤酒产品包装形式的调整、产品结构的调整还将继续稳步前进。

四、品牌结构日趋合理,品牌影响力不断增强

品牌战略是当今啤酒市场竞争的重要话题之一,受到了企业的高度关注,也受到了消费者甚至政府有关部门的高度重视。啤酒是我国市场化程度最高、竞争最为激烈的行业,也是我国最国际化的行业之一,其品牌战略也独具一格。在经过相当长一段时间的市场竞争及企业间的并购整合后,目前我国啤酒工厂有四百多家,啤酒品牌数量一千多个。

对于中国市场来说,啤酒作为舶来品,品牌历史差距并不明显,在中国最长也仅有一百多年。因此,企业对于品牌的培育是现今品牌发展的决定性因素之一。随着啤酒产业集中度增高,啤酒产品与市场的竞争白热化,品牌之间的竞争也急剧升温,近年来,各大企业不断调整品牌战略,提高品牌认知和运作水平。大型啤酒集团如华润雪花啤酒、青岛啤酒、燕京啤酒等行业排名前列企业,不断对公司啤酒品牌进行调整梳理,培育重点品牌,并通过兼并购统一或取消一些小规模地域性品牌,继而进行全国性品牌布局。目前,华润雪花啤酒分布在全国20多个省(市、区)的100家啤酒生产厂,拥有含“雪花”品牌在内的30多个品牌;青岛啤酒的60多家生产厂旗下拥有“青岛啤酒”品牌及20多个区域品牌;燕京啤酒的40多家啤酒生产厂,拥有燕京、惠泉、漓泉等多个品牌。

我国啤酒行业的品牌发展模式为全国性的品牌建设为主,区域性品牌发展兼具。区域性品牌发展模式主要集中在一些区域品牌啤酒企业,如珠江啤酒、金星啤酒等,啤酒寡头公司也有一些区域性品牌,如青岛啤酒的银麦啤酒、山水啤酒、汉斯啤酒等,这些品牌称为区域市场竞争时的有力武器。

随着品牌影响力的不断增强,啤酒企业更加重视品牌的发展战略,对品牌发展的认识程度和运作水平也在不断提高。相信在未来发展过程中,我国啤酒品牌战略和品牌结构将会得到更加长远、完善的发展。

五、装备不断升级换代,节能减排收效明显

啤酒属于低利润行业,啤酒企业对于企业内部生产成本的控制越来越严格,除从原料采购、工艺改进等方面严格控制成本外,主要通过提高装备技术水平,加强能源管理水平,严格控制指标定额实现。近年来,我国啤酒行业规模化、集约化效应显著,集团化的集中降耗、统一管理,从另一方面为企业节能减排提供动力。

备注:产品结构数据为行业统计数据,暂无2014年数据

2013年与2007年相比,六年间,我国啤酒业单位产品耗粮降低3.2%,耗电下降17.9%,取水下降28.8%,耗标煤下降37.5%,综合能耗下降了34.2%。啤酒损失率也由4.2%下降至3.2%。可见,在国家相关部门近年来陆续出台的针对啤酒行业节能、降耗、减排等一系列促进措施和相关法律法规推动下,啤酒企业加强技术装备和工艺改进以积极降低能耗指标取得了显著成效。

目前,虽然啤酒行业能源消耗逐年降低,但各项指标降势趋缓,如取水和啤酒总损失率指标降低空间基本不大。在国家相关政策引导下,国内大型啤酒集团均已根据自身情况,制订了科学的节能降耗战略规划和目标,近年来更积极采用国内外清洁生产、降低消耗的先进技术装备,啤酒生产的能源消耗指标与国际先进水平的差距不断缩小。至2013年,大型啤酒集团各项能耗指标已迈入国际先进行列,而老厂、小厂的清洁生产工作有更大的发挥空间。但是,在取得不俗成效的同时,降耗限度问题也越发突出,在现有装备技术水平较为完善的情况下,节能降耗趋势趋稳,因此,未来节能降耗减排工作主要依从于企业自身管理制度的完善,且并非永无止境。但是,随着国家对环保方面的要求越来越高,要使APEC蓝常态化并非遥远的目标,必然会对企业的生产经营和环保成本乃至生产成本产生较大影响。

六、消费结构不断升级,消费趋势日新月异

2014年,全国啤酒人均消费量36.0L,略高于世界平均水平,七年间人均消费量上涨24.5%。从近年来人均消费来看,除2012年消费量略有降低,消费形势基本平稳,增幅均不大,说明我国啤酒人均消费在量上的增长空间有限。结合近年来我国良好的经济增长形势和人均可支配收入的增加,消费者对于生活质量要求更高,啤酒消费结构不断升级,消费习惯悄然改变,人们对于差异化特色啤酒产品的诉求呼声越来越高。特别是追求时尚、便捷生活方式的年轻人作为啤酒消费者主体,对于高端啤酒市场需求增大。目前,我国中高端啤酒市场份额较低,普通啤酒仍是主流。但是,随着消费水平的提升,行业格局的稳定以及渠道终端的扩张,中高端啤酒市场消费逐渐扩大。近几年来,华润雪花、百威英博、青岛、燕京、嘉士伯等啤酒巨头们不断加速高端啤酒市场的开拓,如青岛啤酒的“奥古特”、“一帆风顺”,雪花啤酒“脸谱”系列,百威英博的生肖铝瓶系列,燕京啤酒的原浆白啤,嘉士伯啤酒的“乐堡”,蓝带啤酒的“1844”等中高端啤酒产品相继推出。产品结构的调整一方面是出于产品利润提高的需要,另一方面也反映了消费者不满足于清一色、大众化啤酒口味,对中高端啤酒产品呼声渐高的实情。

啤酒作为快速消费品,依据各地经济发展、人文地理、消费水平情况的差异,啤酒消费市场存在较大的地区差异,目前主要消费集中于经济发达的地区,形成以北上广为核心的区域。虽然每个啤酒企业都在主动地进行市场扩张,但碍于经济发展的不匀衡性、啤酒运输与成本控制以及消费地域性制约,消费的主流市场仍为大中城市。有数据显示,2014年,我国城镇化率达到54.8%,而OECD(经合组织)国家是70%左右,中国距其还有十几个百分点。未来,人口城镇化进程将创造巨大投资需求和消费需求,加速消费升级。随着我国大力推进城镇化发展进程,中西部省份经济快速崛起。东部与西部,城市与乡村在商业发展、生活水平、人均收入等方面的差距逐渐缩小,啤酒消费结构将会不断升级。

世界卫生组织(WHO)于2014年5月12日在日内瓦发布《2014年酒精与健康全球状况报告》,报告称:“2012年全世界因有害使用酒精造成了330万例死亡。”报告提供了世界卫生组织194个会员国与酒精消费有关的国家概况、公共卫生影响及政策应对。报告指出,世界上15岁及以上的人群平均每人每年饮酒摄入纯酒精6.2L,但由于仅有38.3%的人口实际饮酒,这就意味着饮酒者平均每年摄入纯酒精高达17L。中国人均消费水平处于5~7.4L纯酒精,消费的酒类比例为:烈酒占69%,啤酒占28%,葡萄酒占3%(纯酒精折算)。加之,我国对于酒类消费的控制力度加大,“酒驾入刑”等法律法规的实施,行业企业对于“理性饮酒”的宣传与引导加强,再加上消费者经济能力和文化水平普遍提升后,对健康的追求,啤酒产品乃至酒类产品消费趋于理性。啤酒消费者从无节制的豪饮到追求品质的过程,从“喝酒”到“品酒”的理性消费群体不断增大,引导了啤酒消费从狂放不羁的“无理性”到科学、文明、健康的“理性”消费。