《2014年中国酒业协会啤酒分会工作报告》——中国酒业协会啤酒分会

2014年,世界经济复苏疲弱的“亚健康”状态依然持续,国内经济仍处于“三期”叠加的阵痛期,产能过剩矛盾突出,工业生产价格持续下降,企业生产经营困难等问题比较严峻。党中央、国务院坚持稳中求进的工作总基调,团结带领全国各族人民,主动适应和科学认识新常态,国民经济在新常态下呈现出增长平稳、结构优化、质量提升、民生改善的良好态势。

过去的一年中,酿酒行业仍处于深度调整期,白酒、葡萄酒行业呈现出销量稳增、效益下滑的趋势,而啤酒行业则恰恰相反,出现了销量下降、盈利提升的另番景象。至为关注的是产销量出现了0.96%的降幅,终结了中国啤酒行业连续24年的增长,一时间,引发了诸多猜疑和负面评论。

一年以来,啤酒分会积极顺应行业的发展特点和趋势,坚持为会员、为行业服务,维护会员合法权益的宗旨,遵循促进我国啤酒工业健康、稳定和可持续发展的路线,全心全意开展行业工作。今天,我代表中国酒业协会啤酒分会向大家做工作汇报,请各位常务理事、理事和会员企业予以审议。

第一部分 我国啤酒工业概况分析

本次报告主要依据国家统计局数据对2014年的啤酒工业概况进行分析。待2015年5月份,行业统计工作完成后,啤酒分会将依据行业数据对我国啤酒工业进行全面分析,并进行趋势展望和预测,完成的报告将会发表在《啤酒科技》2015年第五或第六期,届时请大家予以关注。由于在国家统计局的统计中,啤酒行业的范围包括麦芽加工及啤酒工厂的其他产业,因此其主营业务收入(销售收入)、利润、税收等经济指标数据非单纯啤酒产品范畴,但和上年同期对比,反映的趋势是一致的。以下报告中所列统计数据仅供参考。

一、产销量

关键词:负增长,趋于饱和,成熟期,新常态

2014年我国啤酒产量完成4921.9万kL,比上年同期(调整数4969.5万kL)下降0.96%(如按当年公布数5061.5万kL计算为-2.76%),产量净增长-47.6万kL。人均占有量为35.98L,比上年下降1.22L,增幅-3.27%。

在饮料酒中,啤酒是唯一出现产量下降的主要酒种,在饮料酒中所占比例下降至75.2%,比上年降低了1.6个百分点。由于啤酒所占比例仍是最大的,啤酒产量的负增长导致了饮料酒总产量也出现了-0.08%的微幅下降。

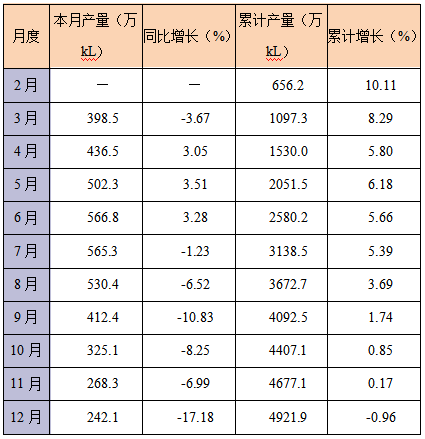

表一 2014年全国分月度啤酒产销量及变化情况

从分月度啤酒产销量来看,上半年(1~6月)累计增长5.66%,然后下半年(7~12月)出现连续了6个月的负增长,这种情况在历年中还是比较少见的。其原因可能是年中特殊赛事前各大企业在渠道大量铺货,下半年气候偏凉,渠道一直在消耗存货所导致的。

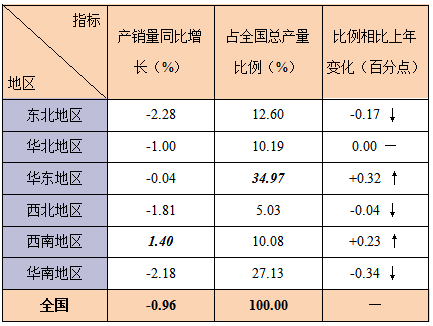

表二 2014年全国各地区啤酒产销量及变化情况

从各地区啤酒产量中看出,华东和华南仍是主要啤酒消费市场,分别占全国总产量的34.97%和27.13%,其次是东北、华北、西南和西北。各地区啤酒产量和上年相比,只有西南地区实现了增长,其他地区则出现了下降。其实,出现增长的西南地区的五省市区中也仅有云南和贵州是增长的,其他省份也是下降的。在上年的行业分析报告中,曾分析并提出过西部地区持续增长的动力略显不足的观点。

表三 2014年全国各省市区啤酒产销量及变化情况

各省市区中啤酒产量实现增长的仅有12个,比上年减少了9个,增幅在10%以上的仅有贵州和上海;负增长的省市区多达19个,比上年增加了9个,其中安徽、重庆、新疆的降幅在10%以上。产销量增长或下降的省市区呈现出无规律性,并不因其所处地域性而出现特殊规律可循。一是因为多年大幅增长的西部地区的增长势头被削弱;二是因为集团化生产和营销以及物流水平提高使属地化特性基本被打破。

2014年产销量的负增长打破了中国啤酒行业连续24年的增长势头,分析其中的原因可能有以下几方面:啤酒总体消费需求趋于饱和是主要原因;其他辅助性因素还有,2014年中啤酒旺季的气候偏凉;经济增长换挡期和“政令风暴”进一步深化对消费市场的影响;白酒、葡萄酒和预调酒等其它酒种亲民低端产品大幅增长对啤酒消费产生跨界影响;不可忽视的是,啤酒产品相对低廉的售价和现有主要包装形式不利于日益增长的非现饮网络化渠道,并且产生了一定冲突和渠道断层。

连续24年的增长无论是对一个产业而言,还是从经济规律的发展轨迹来看,都是一个奇迹,总是需要一个契机来打破奇迹,但这个契机的出现并不意味着中国啤酒业从此步入下降通道。我们预测,未来三至五年,中国啤酒业的消费容量仍有增长的空间,但大幅增长或连续多年增长可能将不复存在,波段上行将成为主基调,这是中国啤酒业出现的新常态,也是中国啤酒业由成长期向成熟期过渡,由量变转向质变必然经历的阶段。

二、销售收入

关键词:售价,量价关系,价值规律

2014年啤酒行业实现销售收入1886.2亿元,比上年增长5.10%,仍低于饮料酒销售收入5.85%的增幅,kL啤酒销售收入比上年增长6.12%,在主要酒种中是增幅最高的。详见下表。

表四 2014年酒行业主要酒种销售收入增长情况

①数据来源:依据《中国酿酒工业行业信息》数据测算;

②统计范围:限额以上企业(单位)。限额以上企业(单位)是指年主营业务收入2000万元及以上的批发业企业(单位)、500万元及以上的零售业企业(单位)、200万元及以上的住宿和餐饮业企业(单位)。

从2014年分省份完成的啤酒产品销售收入情况来看,单位产品销售收入实现增长的19个,增幅较大的(10%以上)有广西、宁夏、云南、广东、江西、河南、辽宁、福建、安徽等;降低的有12个省份,其中青海、贵州降幅达10%以上,从中可以分析出:

㈠在啤酒总产量出现下降的情况下,大部分省份啤酒售价出现提高,显示出啤酒产品的市场议价能力得到显著提升。

㈡西部市场的议价能力开始分化,由于全国性品牌市场份额不断增加、物流效率的提升和新竞争者的不断进入,固有的区域封闭优势正在逐渐失去。

㈢由于集约化程度的提高以及大集团实行产销分离等原因,属地化生产本地化销售模式被弱化的趋势正在延续,局部市场和区域市场的规律性进一步弱化。

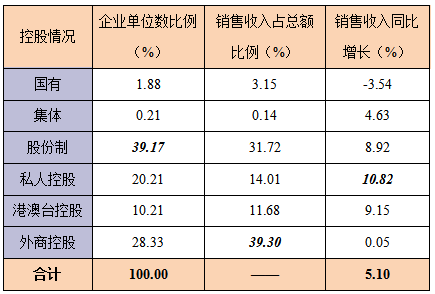

从国家统计局公布的啤酒行业按企业性质的分类指标中,以啤酒产品销售收入为例,可从下表反映出一些特点。

表五 2014年我国啤酒业销售收入按控股情况分类比值表

注:企业规模依据国家统计局设管司2003年发布的《统计上大中小型企业划分办法》(暂行),办法中依据从业人员数、销售额和资产总额三项进行划分,三项指标须同时满足下限。

从表五中可以看出,私人控股企业数量减少,股份制企业数量成为最多;外商控股企业其销售收入所占比例一直是最高的,说明其市场议价能力最强;中小企业的私人控股啤酒企业销售收入增幅为最大,历年来数据均显示出其波动性较大。

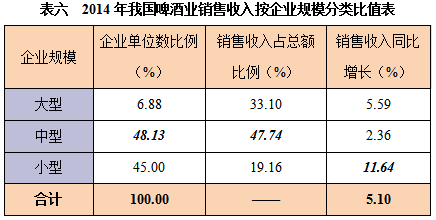

从表六中可以看出,大型企业数量最少,销售收入占总额比例较高,增长稳定,符合规模化效益的特点;中型企业与小型企业数量比例相当,但增幅却大相径庭,小型企业增长较快,中型企业增长较慢。

所谓的市场经济就是遵循量价关系的价值规律,量升则价减,反之亦然,量减则价升,这只是普遍规律。而如果处于变化期内,有时在短期内的或者是局部的市场价值规律会变得无规律可寻,所以,有时市场——这只看不见的手也会失效。而当下,啤酒业在连续量增的惯性被戛然而止的情况下,正处于一个变化期内,聚焦到某些局部就会产生一些偏离和错位的色彩,但总体而言,充分竞争下的啤酒业并无脱轨之嫌。